原标题【天风策略】科创板一季度持仓有哪些信息?

来源 天风证券

摘要

核心结论:

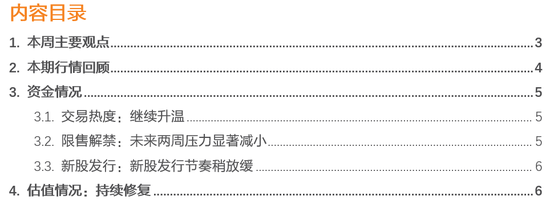

1.持有科创板基金数量继续上升,但持仓总市值相较20Q4走平。自2019年Q3科创板开市以来,主动权益类基金持仓科创板个股市值从2019Q3的9.05亿上升至2021Q1的553.1亿元,但环比增长率从Q4的52.5%下降至Q1的0附近。但从持仓基金数量来看,更多的资金选择配置科创板。持仓科创板的基金数量从2019Q3的48只上升至2021Q1的666只,选择配置科创板的基金数量扩大至10倍以上,越来越多的主动权益类基金选择参与科创板投资。

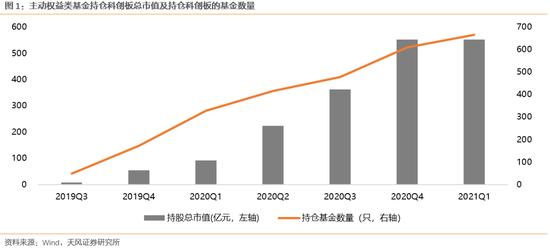

2.从科创板整体基金持仓占比情况来看,2021Q1主动权益类基金小幅减仓。在已披露的主动权益类公募基金(股票型、混合偏股、灵活配置)持仓中,科创板持仓市值比重下降至2.62%,资金小幅减仓0.14个百分点。

3.从行业情况来看,Q1资金主要加仓电子、医药、机械等行业,主要减持计算机、电气设备、有色等行业。从目前主动权益类基金的持仓情况来看,电子、医药、机械设备超配比例环比继续提升,是机构主要的加仓方向;其中电子延续了Q4的加仓趋势,而医药、机械设备则从Q4的减仓转为加仓。与此同时,电气设备由Q4的加仓转为减仓,而计算机、有色则延续了Q4的减仓行为,其中计算机减仓幅度进一步加大。

01

本周主要观点

持有科创板基金数量继续上升,但持仓总市值相较20Q4走平。自2019年Q3科创板开市以来,主动权益类基金持仓科创板个股市值从2019Q3的9.05亿上升至2021Q1的553.1亿元,但环比增长率从Q4的52.5%下降至Q1的0附近。

但从持仓基金数量来看,更多的资金选择配置科创板。持仓科创板的基金数量从2019Q3的48只上升至2021Q1的666只,选择配置科创板的基金数量扩大至10倍以上,越来越多的主动权益类基金选择参与科创板投资。

从科创板整体基金持仓占比情况来看,2021Q1主动权益类基金小幅减仓。在已披露的主动权益类公募基金(股票型、混合偏股、灵活配置)持仓中,科创板持仓市值比重下降至2.62%,资金小幅减仓0.14个百分点(以科创板自由流通市值为标配)。

从行业情况来看,Q1资金主要加仓电子、医药、机械等行业,主要减持计算机、电气设备、有色等行业。从目前主动权益类基金的持仓情况来看,电子、医药、机械设备超配比例环比继续提升,是机构主要的加仓方向;其中电子延续了Q4的加仓趋势,而医药、机械设备则从Q4的减仓转为加仓。与此同时,电气设备由Q4的加仓转为减仓,而计算机、有色则延续了Q4的减仓行为,其中计算机减仓幅度进一步加大。

02

本期行情回顾

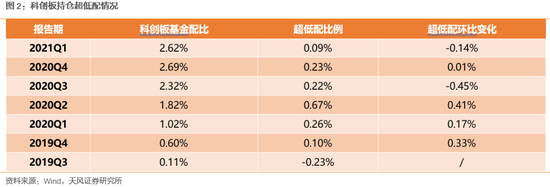

科创50涨幅扩大,继续跑赢万得全A。4月12日至4月23日,科创50指数维持上涨趋势,相比于前10交易日,涨幅扩大,并持续跑赢万得全A。而从个股表现来看,医药生物和电子表现亮眼,计算机、电气设备、汽车等行业个股表现不佳。

03

资金情况

3.1. 交易热度:继续升温

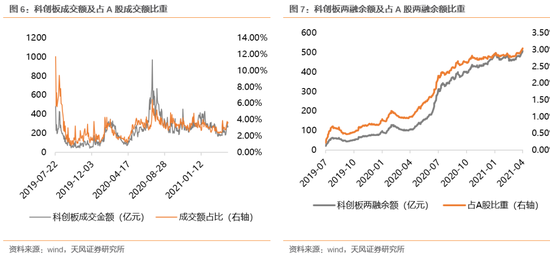

科创板继续放量,板块成交额与两融余额持续上升,市场情绪回升至中等水平。4月12日至4月23日,科创板日均成交额为237.72亿元,较上周环比上升26.56亿元,占全部A股成交额比重提升至3.67%(前10个交易日为3.05%)。从成交额历史分位来看,科创板成交额历史分位数提高至52.20%的水平。在两融余额方面,本周继续上升至492.22亿元,占A股两融余额比重也进一步上升至3.04%(前10个交易日为2.9%)。

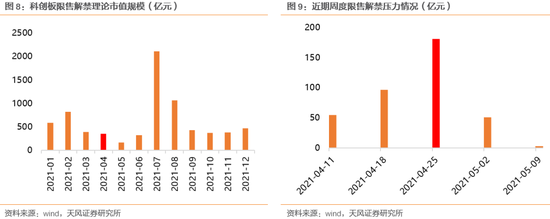

3.2.限售解禁:未来两周压力显著减小

本周限售解禁压力为近期最大,但未来两周将显著减小。本周限售解禁规模理论市值为181.40亿元,为3月以来最大,未来两周限售解禁规模理论市值分别下降至50.50亿元和2.96亿元,资金流出压力将显著减小。从月度维度来看,4月限售解禁压力维持在中等水平,5月有望迎来年内最低值。

3.3.新股发行:新股发行节奏稍放缓

近期新股发行节奏稍放缓,募资金额有所回落。4月12日至4月23日共8只新股发行,募集资金总额为38.21亿元,新股发行个数和募资金额相比前10交易日均有所降低。从目前的审核节奏来看,有6只证监会已经注册的个股待发行,拟募集资金合计152.28亿元。

04

估值情况:持续修复

科创板整体估值持续修复,估值处于中等位置。4月12日至4月23日,科创板PE(TTM)进一步上升至77.24X,处在40.70%的历史分位(前10个交易日为36.90%);科创50PE(TTM)较上周上升至77.24X,处在55.5%的历史分位(前10个交易日为47.80%)。

风险提示:公司业绩不及预期、突发黑天鹅事件冲击市场偏好、公募基金重仓持股不具有代表性等

扫二维码,3分钟极速开户>>