明泰股份回应“IPO生变”:上市进程取决于多方面因素,拭目以待

来源:时间财经

原创 谭孜

近日,有媒体报道称,凡证监会前委员、前官员参与发起的基金所投资IPO项目,一律不予受理。

报道还表示,浙江明泰控股发展股份有限公司(简称“明泰股份”)IPO或首当其冲。其理由是明泰股份在在即将申报IPO的前夕,突然引入6家外部机构股东,多位证监系统的前官员包括原IPO发审委员隐身其中。2021年1月21日召开的证监会发审会议上,明泰控股的IPO申请已成功通过审核,但三个月过去了,其发行批文却迟迟未见下发。

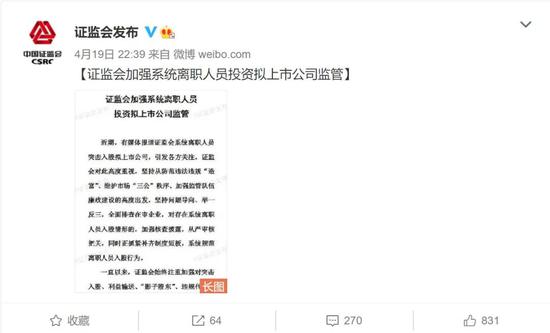

不过,证监会否认了上述传闻。4月19日,证监会官微称,近日,个别媒体有关“证监会系统离职人员投资入股拟上市企业的,证监会一律不予受理,已受理的暂停审核”的报道内容不实。对于涉及系统离职人员投资入股的IPO申请,证监会均正常受理,并严格依法推进正审核复核程序。

那么,明泰股份IPO 过会后,至今未上市的具体原因是什么?目前有无上市时间表?

明泰股份方面回应时间财经称,“发行人的上市进程取决于多方面因素。明泰股份成功过会却暂未上市是否与此有关,让我们拭目以待!”

明泰股份还表示,今年2月,证监会发布实施申请首发上市企业股东信息披露指引,进一步压实中介机构责任,加强股东穿透核查披露,强化临近上市入股行为监管。明泰股份也不例外,需要对照相关要求履行相关程序。如前所述,企业的上市进程取决于多方面因素,许多发行人或许并无明确的时间表。

IPO前夕引入6家特殊股东

明泰股份专注从事紧固件产品的研发、生产和销售,是中国通用机械零部件工业协会紧固件分会副会长单位。公司主要产品为紧固件,目前主要应用于汽车领域。

2021年1月21日,证监会第十八届发行审核委员会2021年第11次发审委会议审议结果显示,明泰股份首发获通过,这是2021年第37家过会的企业。

在申报IPO前夕,明泰股份突然引入6家外部机构股东,包括平阳朴明、温州瓯泰、宁波通泰信、宁波通元优博、安徽森阳鑫瑞、合肥丰德瑞。

招股书显示,2019年8月16日明泰股份增资后,注册资金变更为3.4044亿元,而2019年9月16日,平阳朴明、温州瓯瑞、宁波通泰信等六家注资入股,认购股份为2355.627万股,增资价为10元/股。

重点在于,这6家外部机构股东个个背景不凡,多位证监系统的前官员包括原IPO发审委员隐身其中。

据中国企业报新媒体《经鉴》报道,平阳朴明背后的股东倪一帆此前曾在证监系统工作多年,在资本市场和监管系统的人脉较广,并曾任证监会浙江监管局稽查处副处长。

温州瓯泰也有监管层前官员隐身其中。该公司的普通合伙人和执行事务合伙人为杭州兆恒投资管理有限公司(简称“杭州兆恒”),而杭州兆恒的实控人则是薛青锋,持有杭州兆恒60%的股权。

2009年11月,薛青锋正式调入浙江省证监局任职于上市二处,长期负责温州企业的上市推进工作以及省内上市公司的监管工作。

宁波通泰信、宁波通元优博的执行事务合伙人则均为宁波通元致瓴投资管理合伙企业(有限合伙)(以下简称“宁波通元致瓴”)。公开资料显示,宁波通元致瓴成立于2017年5月11日,其实控人宋新潮也曾是一位资深的IPO发审委员,在2010年至2012年间连续多届出任证监会IPO主板发审委员。

同期突击入股的安徽森阳鑫瑞、合肥丰德瑞的背景也同样不容小觑,且二者同样为关联企业,合肥丰德瑞的的执行事务合伙人即为安徽森阳鑫瑞。

在对安徽森阳鑫瑞进行股权穿透后,自然人孟丹林与木利民持有其100%的股份,其中孟丹林曾出任巢湖市副市长,下海后,还一度出任亚洲证券董事长。木利民也同样出生于政府机构,曾任安徽财政厅行政处处长,下海后,还曾在联合证券出任高管。

上述报道称,若以此次明泰股份IPO计划发行4050万股以募集9.2亿资金测算,其如果顺利发行,价格约在23元左右。这也意味着,身后藏有诸多证监系统原官员和前发审委员的突击入股机构,在明泰股份上市后便将获得超过3亿元的账面收益。

严防违法违规“造富”

对于上述传闻,引发了监管部门关注。

4月19日,证监会官微发文称,近期,有媒体报道证监会系统离职人员突击入股拟上市公司,引发各方关注。证监会对此高度重视,坚持从防范违法违规“造富”、维护市场“三公”秩序、加强监管队伍廉政建设的高度出发,坚持问题导向、举反三,全面排查在审企业,对存在系统离职人员入股情形的,加强核查披露,从严审核把关,同时正抓紧补齐制度短板,系统规范离职人员入股行为。

文章指出,近日,个别媒体有关“证监会系统离职人员投资入股拟上市企业的,证监会一律不予受理,已受理的暂停审核”的报道内容不实。对于涉及系统离职人员投资入股的IPO申请,证监会均正常受理,并严格依法推进正审核复核程序。

据悉,当前,按照依法行政、强化监督的原则,证监会正在研究制定禁止系统离职人员不当入股拟上市企业的制度规定,有针对性采取加固措施,扎紧扎牢制度笼子。

具体举措为:一是明确不当入股情形,重点盯防利用原公权力谋取投机会、入股过程存在利益输送等行为;二是人员离职前进行专门谈话提醒,要求做出不得违规入股的书面承诺,研究离职人员入禁止期要求三是制定专门审核指引,强化发行审核中对系统离职人员不当入股的靶证向监管,发现涉嫌违法违纪从严处理;四是完善内审监督复核程序,严格执行公务回避、与监管对象交往报告等制度规定。

一直以来,证监会始终注重加强对突击入股、利益输送、“影子股东”、违规代持等行为的监管规范。今年2月,证监会发布实施申请首发上市企业股东信息披露指引,进一步压实中介机构责任,加强股东穿透核查披露,强化临近上市入股行为监管,从严惩治违法违规行为。在制度执行过程中,证监会坚持刀刃向内,多措并举,突出强化系统离职人员不当入股行为监管。

其实,不止证监事系统离职人员,只要是违规造富的投资者都在严监管范围内。

今年2月5日,证监会发布《实施申请首发上市企业股东信息披露指南》(简称《指引》),对违规代持,影子股东,突击入股,多元化合并等IPO乱象加强监管,严格禁止一些投资者通过股权代换,混合机构股东间接持股等方式,隐藏在拟上市企业名义股东背后,形成“影子股东”,在企业合并上市前入股或低价取得股份,上市后获取巨大利益的行为。

《指引》重新发行人股东适格性的原则要求。要求提交前12个月内入股的新股东锁定股份36个月,并要求中介机构全面披露和核查新股东相关情况。同时,加强对入股交易价格明显异常的自然人股东和多层堆叠机构股东的信息渗透核查。要求中介机构渗透核查上述两类股东基本情况,入股背景,资金来源等信息,说明是否存在违反股东适格性要求,股权代持等的情况;要求发行人说明相关自然人股东和多层堆叠的最终自然人股东基本情况等信息。

扫二维码,3分钟极速开户>>