从预盈8亿到亏超18亿!欧菲光业绩为何频频“变脸爆雷”?丨财报AlphaGo

日前,欧菲光发布致歉公告称,其2020年度归母净利润由原来业绩快报的预盈利8.81亿元,转变为修正后的亏损18.50亿元。这已是该公司近年来第二次先预喜后报忧

先预喜后报忧,欧菲光集团股份有限公司(下称欧菲光,002456.SZ)再度为业绩“大变脸”致歉。

2021年4月16日晚间,欧菲光发布公告称,公司董事会对业绩预告、业绩快报数据修正向广大投资者致歉。据悉,欧菲光2020年度归母净利润由原来业绩快报的预盈利8.81亿元突然转亏,变为修正后的亏损18.50亿元。

在致歉说明中,欧菲光解释称主要系国际贸易环境变化导致境外特定客户订单突然终止,公司无法提前预计所致。其表示,将在日后工作中进一步加强管理,提高业绩预告及业绩快报准确性。

对此,《投资时报》研究员进一步查阅资料注意到,一个月前,欧菲光曾发布一则境外特定客户终止采购关系的公告。受此影响该公司迅速成为热议焦点,甚至引发深交所关注。市场普遍认为,与欧菲光终止合作的境外特定客户为苹果。

在上述公告发布后,欧菲光股价也出现一字跌停。2021年3月17日收盘,该公司股价报收于9.14元/股,创下2019年9月以来新低。此后,其股价进一步走低,截至4月21日收盘仅达8.73元/股,相较2020年7月中旬创下的23.62元/股(前复权)高点下降63%。

从其他关键财务数据指标来看,自上市以来,欧菲光的应收账款及存货也双双处于攀升态势。同时,该公司还因短债规模大、过于依赖大客户等经营问题多次收到多封关注函、问询函。

针对前述情况,《投资时报》研究员向欧菲光相关部门寻求沟通,公司方面回复称,业绩相关内容以公司公告为准。

业绩变脸,亏超18亿

资料显示,欧菲光主营光学影像核心业务和微电子业务,相对应的主营业务产品涵盖影像模组、光学镜头、微电子和触控产品等。

2021年1月,欧菲光曾发布2020年度业绩预告称,预计全年归母净利润将在8.10亿元至9.10亿元之间,较上年同期增长59%至78%。一个月后,该公司再发布2020年度业绩快报表示,公司2020全年总体经营状况良好,营业收入虽较上一年同期小幅下滑6.87%至484.04亿元,但归母净利润则同比骤增72.70%至8.81亿元。

然而几个月后,欧菲光业绩突然“大变脸”。2021年4月16日,该公司发布业绩快报修正及致歉公告表示,2020年公司归母净利润将亏损18.50亿元。其将亏损原因归结为收到境外特定客户终止与公司及子公司采购关系所致。至于境外特定客户的具体名称,业界人士均认为是苹果公司。

此外,2021年4月12日晚间,闻泰科技股份有限公司(下称闻泰科技,600745.SH)发布公告称,拟与珠海格力创业投资有限公司(下称格力创投)共同出资设立珠海得尔塔科技有限公司,作为收购广州得尔塔影像技术有限公司(下称广州得尔塔)100%股权及相关经营性资产的指定收购主体。

值得关注的是,闻泰科技此次联手格力创投成立子公司是此前宣布收购欧菲光相关资产的后续进展。

据悉,2021年3月29日,闻泰科技曾发布公告称,公司与欧菲光及相关公司签署了购买协议,拟以24.2亿元现金购买欧菲光持有的广州得尔塔100%股权,以及江西晶润拥有的与向境外特定客户供应摄像头相关的设备。对此,有业内人士分析认为,从闻泰科技的公开表态看,收购广州得尔塔等欧菲光资产的一大目的便是挤进苹果产业链。

事实上,近一段时间以来,频繁出现的消息面使得欧菲光市值大降。自2020年7月中旬以来,该公司的股价一路走低,截至2021年4月21日收盘,该股收于8.73元/股,相较此前每股超23元高点下跌超六成。同时,欧菲光市值也由2020年7月中旬的600多亿元跌至目前的235亿元。

欧菲光近一年股价走势(元/股)

数据来源:Wind

频收问询函、关注函

近几年,欧菲光曾因业绩“爆雷”、经营等问题频频收到深交所关注函、问询函。《投资时报》研究员注意到,前文所述的业绩突变已不是欧菲光第一次先预喜后报忧。

资料显示,欧菲光曾于2019年1月披露2018年年度业绩快报。公告显示,年内得益于光学业务的迅速增长以及高端产品出货占比提升,欧菲光预计其2018年全年归母净利润较上一年同期增长123.64%至18.39亿元。

而就在市场对该公司盈利能力给予乐观预期时,三个月后即2019年4月底,欧菲光发布2018年度业绩快报修正公告称,根据会计师事务所的审计调整事项,经公司确认并对财务报表进行调整,归母净利润为-5.19亿元,较上年同期骤降163.10%。

前后两次披露的归母净利润之间差额高达23.58亿元,为何会出现如此大的变化?欧菲光将原因归结为计提存货跌价准备等所致。

据此,深交所亦向欧菲光下发关注函,要求其就2018年存货减值和成本结算差异,以及2019年一季度存货出现减值的原因等问题进行详细说明。

欧菲光在回复函中解释称,由于公司在客户政策和产品准备上偏超前,而集团总部对业务单元采购、生产、仓储等环节计划管理工作监控不足,相关原材料的备货和产成品的库存在2018年快速增加,导致库存压力增大。

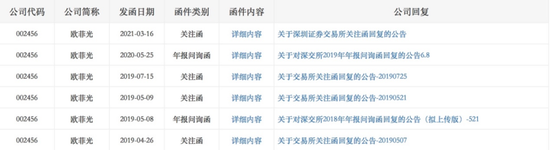

事实上,自2019年4月底因业绩突变收到关注函以来,截至2021年4月19日,欧菲光已收到六封关注函或问询函。而其中涉及的问题也涵盖多方面,如2019年收到的年报问询函主要聚焦于公司的经营问题,包括短债规模较大、依赖大客户等,其他关注函则将焦点放在该公司“2019年半年报业绩大幅下滑的原因、是否及时履行信息披露义务”,以及其“拟筹划控制权变更事项申请股票停牌”相关事项等。至于2021年3月中旬收到的关注函。则与该公司境外特定客户突然终止合作事件有关。

还需要注意的是,自2018年业绩变脸后,欧菲光2019年的营收净利润虽均实现上涨,但其同期销售毛利率仅有9.87%,较上一年缩水2.45个百分点,创下2010年上市以来最低记录。

从其他关键财务指标来看,自2010年上市后,欧菲光应收账款及存货亦双双呈现出攀升趋势。其中,应收账款由2010年的1.58亿元上升至2019年的99.67亿元,九年时间增长近百亿元。同期存货也由2010年的1.65亿元升至2019年的72.69亿元。时至2020年前三季度,欧菲光应收账款及存货分别达到91.10亿元和62.54亿元。

此外,欧菲光的资产负债率也大幅上涨。除2010年低至28.32%以外,此后几年里,该公司资产负债率均高于55%。进入2017年后,该数值进一步攀升至70%以上。

欧菲光近年收到的关注函、问询函情况

资料来源:深交所官网