基金名将最新持仓:傅鹏博撂下酒坛子扑向中国移动,蔡向阳爱酒,归凯爱医疗……

4月21日,明星基金经理持仓陆续曝光。截至目前,傅鹏博、归凯、蔡向阳等知名新基金经理旗下产品最新持仓已出炉。

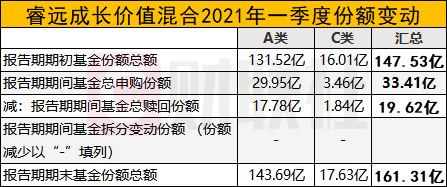

这其中,睿远基金旗下明星基金经理傅鹏博和朱璘共同管理的睿远成长价值规模在一季度增长了9.32亿元,从去年四季度末的304.39亿元增长至313.71亿元。同期,该基金总赎回份额远远少于总申购份额,其总赎回份额仅有19.62亿份,总申购份额则达到了33.41亿份。

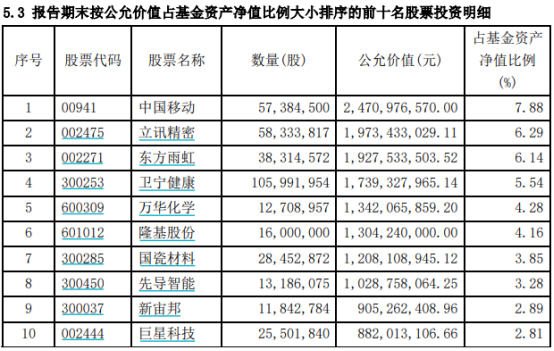

操作层面,傅鹏博在一季度增持中国移动至5738.45万股,成为其第一大重仓股。同期,这只产品大举增持了立讯精密、新宙邦,新进卫宁健康、万华化学、巨星科技为前十大持仓,并减持了东方雨虹、隆基股份、国瓷材料、先导智能。在一季度末,三诺生物、福耀玻璃、五粮液已退出该基金前十大持仓行列。

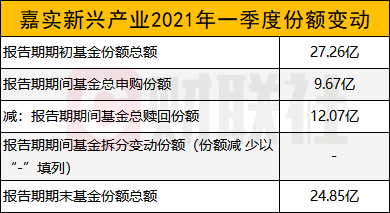

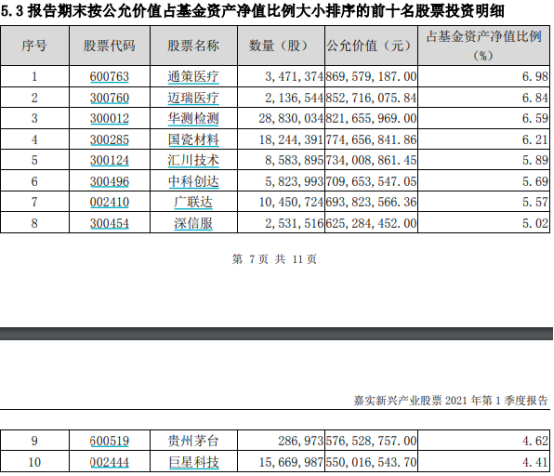

今年一季度末,归凯管理的嘉实新兴产业规模为124.67亿元,较去年年底的147.03亿元缩水22.36亿元。重仓持股方面,该基金在一季度增持了迈瑞医疗,新进深信服、巨星科技为前十大持仓,恒生电子、我武生物则已退出该基金前十大持仓行列。

前不久升任华夏基金高级基金经理的蔡向阳,与林青泽共同管理的华夏回报在一季度末的规模为152.28亿元,较上一季度的163.05亿元减少10.77亿元。组合管理方面,一季度该基金整体结构变化不大,适当增持了基本面强劲的消费、医药个股。重仓情况上,该产品在一季度对此前的多只重仓股进行了增持,包括贵州茅台、山西汾酒、洋河股份、美的集团、迈瑞医疗、长春高新。此外,该基金还减仓了五粮液、爱尔眼科、中国中免;持有欧派家居的股票数量不变。

睿远成长价值“死忠粉”多 淡出食品饮料板块

4月21日,睿远基金旗下两只公募基金披露一季报。其中,傅鹏博和朱璘共同管理的睿远成长价值混合在一季度份额净值增长率为-5.73%。

虽然一直“限购”,但该基金规模在一季度依然增长了9.32亿元,从去年四季度末的304.39亿元增长至313.71亿元。与此同时,截至2021年一季度末,其基金总份额为161.31亿份,相比2020年底的147.53亿份增加了13亿份。

和其他基金相比,睿远成长价值是当前行情下,少有的不被投资者“快进快出”的开放式基金。在一季度,该基金总赎回份额远远少于总申购份额,其总赎回份额仅有19.62亿份,总申购份额则达到了33.41亿份。

操作层面,该基金仍旧保持较高仓位的运作,其三月底股票仓位为89.98%,和上一季基本保持一致。重仓持股上,这只产品一季度末前十大重仓股为中国移动、立讯精密、东方雨虹、卫宁健康、万华化学、隆基股份、国瓷材料、先导智能、新宙邦、巨星科技。

其中,傅鹏博在一季度增持中国移动至5738.45万股,成为其第一大重仓股。同期,这只产品大举增持了立讯精密、新宙邦,新进卫宁健康、万华化学、巨星科技为前十大持仓,并减持了东方雨虹、隆基股份、国瓷材料、先导智能。

另外,在一季度末,三诺生物、福耀玻璃、五粮液已退出该基金前十大持仓行列。

睿远成长价值一季度末前十大重仓股

傅鹏博:对公司估值和增长潜力要求更严格

2021年一季度,A股在春节前后的表现截然不同,春节前期,核心白马股推动市场加速上涨,而后期,核心白马股出现了较大幅度的下跌,引发了市场调整。其中,公用事业、钢铁、休闲服务等板块相对收益较为突出,而传媒、国防军工、非银等跌幅较大。

在市场调整过程中,傅鹏博对睿远成长价值上季度组合中的重点公司做了调整,出现了一些“新面孔”,同时食品饮料板块的公司开始“淡出”。

从行业分布看,该基金在一季度组合重点配置了TMT、化工材料、新能源和建筑建材等板块,组合的搭建考虑了均衡性和分散度。

在选择公司时,傅鹏博表示,他对估值水平和增长潜力的评价更加严格。从个股来看,主要配置了有较好增长持续性的,有明显产业链竞争优势的,且中长期符合产业发展方向的公司,并审慎考察了其在不同阶段的估值水平。

展望二季度,傅鹏博表示,他将结合上市公司2020年年报和2021年一季报,动态优化持仓结构,挖掘新的投资标的。

“同时,基于前期扎实的研究基础,在重点关注公司发生调整时,我们也会敢于加大配置。”

归凯旗下嘉实新兴产业增持迈瑞医疗

今年一季度,归凯管理的嘉实新兴产业基金份额净值增长率为-6.99%。截至一季度末,该基金规模为124.67亿元,较去年年底的147.03亿元缩水22.36亿元。

报告期内,一半左右的份额对该基金并不“恋旧”。截至三月末,嘉实新兴产业基金总份额为24.85亿份。其中,一季度该基金总赎回份额达到12.07亿份,总申购份额也有9.67亿份。

股票仓位上,在一季度末,嘉实新兴产业股票仓位为88.81%,较去年年底93.79%的股票仓位有所下调。

重仓持股方面,该基金在一季度增持了迈瑞医疗,新进深信服、巨星科技为前十大持仓,持有华测检测、国瓷材料、股票数量不变,并减持了通策医疗、汇川技术、中科创达、广联达、贵州茅台。

另外,恒生电子、我武生物已退出该基金前十大持仓行列。

嘉实新兴产业一季度末前十大重仓股

归凯:适度降低基金收益率预期

在持续复工复产叠加“原地过年”的背景下,一季度中国经济将继续保持较好的复苏势头,在去年一季度低基数背景下,主要经济指标将录得强劲表现。随着疫苗接种的推进,全球疫情得到一定控制,但海外部分国家仍然存在二次爆发的情况。尽管如此,归凯认为,全球经济复苏仍然是全年的总旋律。

一季度,美国长端国债收益率持续上行,巴西、俄罗斯等新兴市场加息动作,使得市场担心经济复苏促使货币政策显著收紧,从而降低市场流动性的情况。对此,归凯持相对乐观态度,政策部门也表态货币政策逐步从宽松向稳健中性过渡,但不会急转弯。“总体而言,当前权益市场投资环境较为温和,市场保持震荡态势。”

他指出,过去两年基金的业绩表现普遍比较亮眼,基金重仓的行业或者个股估值也大幅抬升。“长维度来看,其隐含的复合回报率在下降,应当对今年基金的收益率适当降低预期。”

在今年一季度,所谓“核心资产”出现大幅度的调整,而过去两年大幅跑输市场的顺周期资产和中小市值公司表现较好。总的来说,市场阶段性选择了低估值的板块。在这一季度,归凯选择继续聚焦于科技、大健康、大消费、先进制造领域中长期看好的优质公司,部分持仓结合公司基本面做了微调,但并未因市场风格的阶段性变化而发生大的改变。

具体而言,嘉实新兴产业一季度在持仓结构上做了小幅调整,医药行业占比有所上升,减持了制造业中的军工。截止本季度末,本基金大类板块占比依次为科技、医药健康、制造、消费。

蔡向阳旗下产品减持中国中免、五粮液

截至一季度末,蔡向阳与林青泽共同管理的华夏回报总规模为152.28亿元,较上一季度的163.05亿元减少10.77亿元;股票仓位则达到64.35%,较上一季度的61.43%增加2.92%。

组合管理方面,一季度该基金整体结构变化不大。蔡向阳表示,在市场调整后,他从基本面情况出发,适当增持了基本面强劲的消费、医药个股。

重仓情况上,较去年年底,华夏回报一季度的前十大重仓股虽未发生变动,但该产品在一季度对此前的多只重仓股进行了增持,包括贵州茅台、山西汾酒、洋河股份、美的集团、迈瑞医疗、长春高新。

此外,该基金还减仓了五粮液、爱尔眼科、中国中免;持有欧派家居的股票数量不变。

蔡向阳表示,长期看,该基金会以“自下而上”选择ROE高、壁垒高、增长持续性强的个股为主,主要集中在消费、医药、高端制造业等领域,以期通过长期持股分享这些优秀公司的成长。

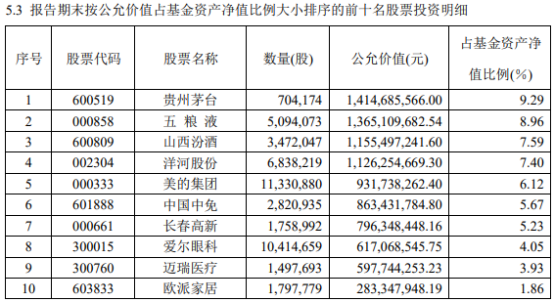

华夏回报一季度末前十大重仓股