来源:EncounterAlpha

(一)没有定论的问题

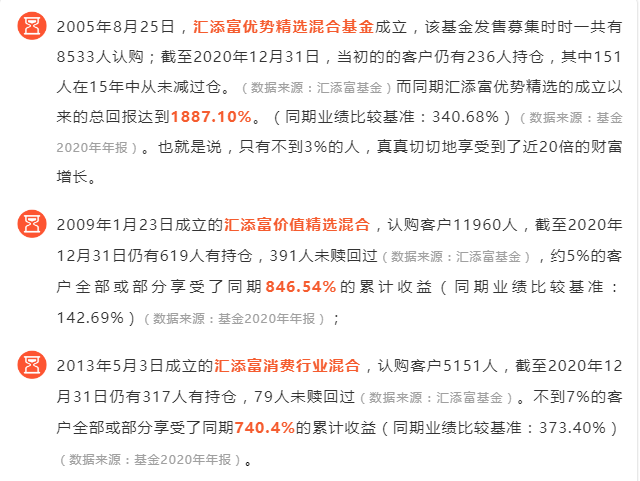

我在想,虽然上述三只基金涨了七八倍甚至18倍,但全程持有的投资者在认购时,能够投入较多资产的依然很少。高收益率X一定数量的本金才有大意义。小资金做遗忘式的投资容易,但投入大资金并持有很长久真的不容易。

本周,我又看到了景顺长城基金披露的一组数据。知名基金经理刘彦春管理了景顺长城集英成长两年定开混合、景顺长城绩优成长混合两只基金。这两只基金成立的时间前后相差不到三个月,自基金成立以来至2021年3月31日的收益率相差无几。但集英成长两年定开混合因为有封闭期,所有参与认购的投资者都获得了97.62%的收益率,但另一边的风景却并非如此。

景顺长城绩优成长自成立以来上涨了95.05%,但是因为投资者的后知后觉以及短期投资,即便基金成立以来的收益率如此之高,即便基金近一年收益率76.1%,投资者获得的真实投资回报却不尽如人意。67.83%的投资者收益率<25%,想来还有部分短期亏损选择割肉逃离的投资者是负收益。16.21%的投资者收益率介于25-75%之间,只有约16%的投资者收益率>75%。

持有基金的时间不够长,买了牛基没拿几天就选择放弃都是投资者收益率不如意的重要原因。做一个用心一也的投资者很不容易,即便不是因为市场下跌导致的恐慌而逃离,也会因为比较之下的A基金涨得太少太慢而卖出A基金追逐近期涨幅很猛的B基金了。

基金投资到底是持有不动好还是审时度势自由交易好,这个问题恐怕难有答案,因为涉及到条件讨论的情况太多,两者肯定是互有胜负,能互相举出很多反面的案例来支持自己的观点并否定对方。广开言路,兼听则明对于投资者的进步非常重要,支持持有不动与支持自由交易的两方观点都要听一听,然后根据自己的情况、能力去选择实践或在二者当中把握平衡。

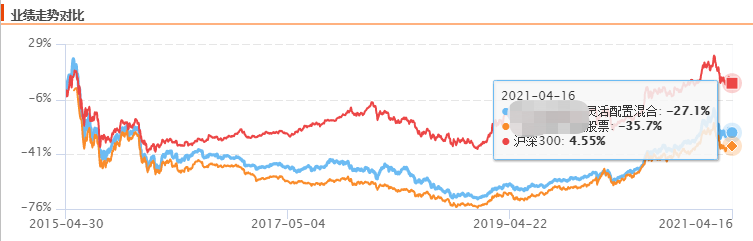

两个资管规模前10名的大厂,牛市高位发行的基金(类似的还有不少,但牛市高位发的基金也有跑赢沪深300,同期回报尚可的)

以长期投资持有基金为例,有没有成立多年的主动型基金自成立以来收益率不如意甚至还不如长期持有沪深300ETF的呢?有,2015年牛市成立的基金至今还有净值不超1,自认购以来没回本的。定期开放式基金有没有封闭两三年业绩不佳,跑不赢沪深300指数的?也有。样本足够大,我们总能找出一些不太幸运的基金。

以短期基金投资为例,有没有把基金当博弈工具持有基金两三个月就频频换手但投资收益率依然不错的投资者呢?我相信肯定也有这样的大咖,但绝大多数的普通人注定是学不来的。

(二)两个观点的正反面例证都了解

看到这里,你会迷惑,到底怎么才是正确的呢?像基金公司那样说的长持基金或者投资封闭式、持有期基金?我觉得汇添富与景顺长城基金的两篇小文具有正面意义,但不能算是完美的投资教育文章。因为这两篇文章都没有进行分类讨论,都列举了太过典型的正面案例,而没有列举不尽如人意的案例让投资者全方位认知。当然,我们不可能苛责基金公司,因为基金业是不能diss同行的。

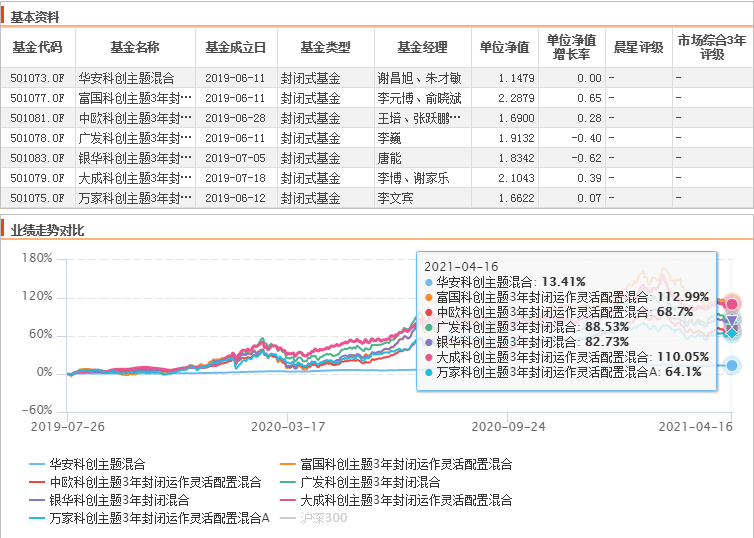

基金在太过火热的阶段募集,认购基金无脑持有可能长期负收益还可能跑不赢沪深300指数。参与基金认购,但未来2-3年的市场风格完全处于基金经理的对立面,依然有可能收益率不如意或跑输沪深300指数。参与基金认购,该基金是灵活配置型基金,预期该基金跟同类主题基金一样(例如科创主题基金),但该基金却迟迟不重仓股票,越是等待市场估值越高,最后硬生生地做成了固收+……

华安科创做成了固收+,这或许是投资者始料未及的(但此举不违反基金合同)

或许统计一下,上证指数XX点位以下(也可以是沪深300指数XX市盈率以下)认购(或者开放申购后申购)由经过一轮牛熊检验的基金经理发售的基金,长期持有(哪怕遇到30%左右的净值回调不减仓)至下一轮市场周期,整体回报率不错,更能说明相关的问题,这样会对坚持长期投资形成更好的例证。

持有不动VS自由交易,我对此怎么看?

(三)时间推移,争论渐止

在不买得十分昂贵(指的是2008年年初前后,2015年的夏季前后,行业主题景气度与涨幅极高)的前提下,在持有多行业均衡投资类基金的前提下,在相关基金的基金经理没有变化或者更变后能力不太差的前提下,大致说来坚持长期投资比试图躲过20-30%市场回调的自由交易更有可能收获不错的投资回报。基金经理尚无择时和精准的风格轮动能力,普通投资者想要多次择时与行业、风格轮动正确,其实是挺困难的。

如果买入的基金在未来能排名中上游,随着时间的推移,当10年后,基金再次来到遥远新高的点位时,我们在不在场,最初几年获取的基金份额是不是足够多就成为了主要矛盾。从考核短期收益看,是买在基金净值0.8;1;1.2等数值上很重要,从绝对回报的倍数看,买得便宜也非常重要。但是从年化收益率看,从回报倍数改善我们的生活来看,买入时候的净值又没那么重要。

蓝框里,到底是什么净值买的不重要,买得多拿得久直至今日才重要

假设12年后,基金净值变为12,那么0.8净值买入的投资者赚了14倍,净值为1时买入的投资者赚了11倍,净值1.2时买入的投资者赚了9倍,三者的年化收益率分别是25.3%、23%、21.15%。以净值1为界,在这±20%的区间里择时,看似对遥远未来的影响也挺大的。

但是从知足的角度看,12年涨14倍固然好,可是12年涨9倍我们就不满意吗?对于我们生活的改善意义不大吗?长期来看,是在0.8-1.2的净值区间里买入足够多,保证未来的正确重要,还是严格择时追求未来的极致收益率重要呢?

平心而论,红圈区间别买太多当前还是很重要,但或许10年后再看才会不那么重要

这个问题,不同的投资者答案不同,随着时间的推移答案也会变得不同,但对于大多数的普通投资者来说,追求模糊的正确,追求中上等能说得过去的收益率应该是最重要的。

注意,随着时间的推移,昨日的一些看似不太正确的买入会变为正确,这必须建立在相关基金未来有足够大涨幅的前提下。因为我们无法预测未来,一旦买错基金,损失十几年的时间价值那才是重大的亏损。因此,普通投资者最好能构建由4-7只基金构成的基金组合来进行投资配置,通过适度分散来规避不确定性。

对于持有不动VS自由交易的话题,不会有定论,持有不动也可以有很多的优化方法。比如,保持股票型基金的长期投资,期间基金组合里的基金有些调换,行不行?比如,面对市场20-30%的回调我不择时,默默扛下来,但若是未来沪深两市单日成交额持续突破两万亿,沪深300指数市盈率估值25倍以上,我择时卖出行不行?

看到这里,您可能对持有不动的模式心动了,但是别忘记,普通投资者大概率永远有增量资金,我们永远要去面对增量资金如何配置,当前的总体资产如何配置,未来有了新的大额支出规划或者预期有大额新增资金要怎么办的问题。这些问题是千人千面的,不是一句长期投资或者择时交易能够解决的,也不是告诉一个或几个基金代码能够解决的。想要回答这些千人千面的问题,我们注定要终身学习,努力探索和打造自己的投资体系。

持有不动VS自由交易,我希望各位读者朋友能运用之妙存乎一心,能在掌握原则的前提下适度变通,当然,愿意做一些短期看来傻傻但保证长期正确的事情也好。我读张磊先生的《价值》一书时,看到过这样的话,方法和策略能够战胜市场,但对长期主义的信仰却能够赢得未来。不管我们在基金投资的途中作何选择,都希望我们是赢得未来的投资者。

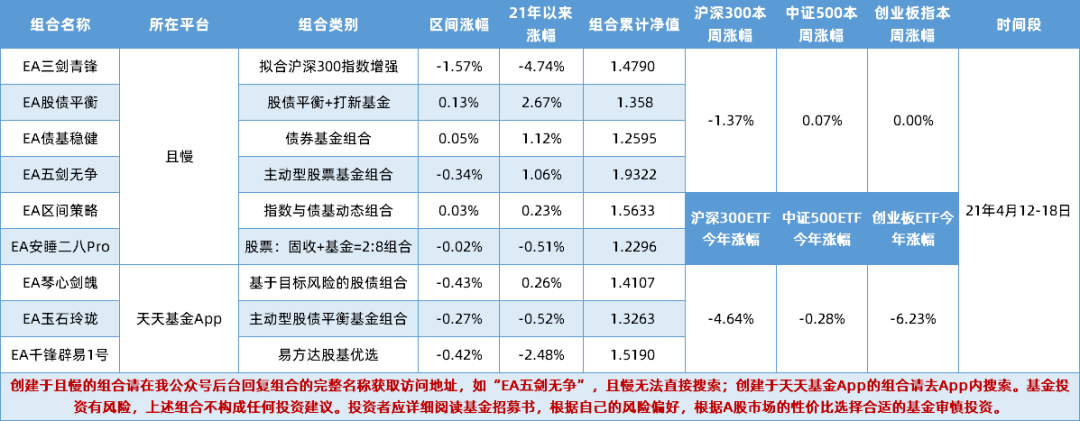

(四)基金组合周报

下周会进入公募基金的一季报密集披露期,因为今年一季度的市场风格切换较大,打破了过去小半年的一致性,因此一定要高度关注基金经理们的最新思考。基金组合方面暂时没有要多说的,近期研究的基金,关于基金组合的想法都等见了一季报后再和大家聊。

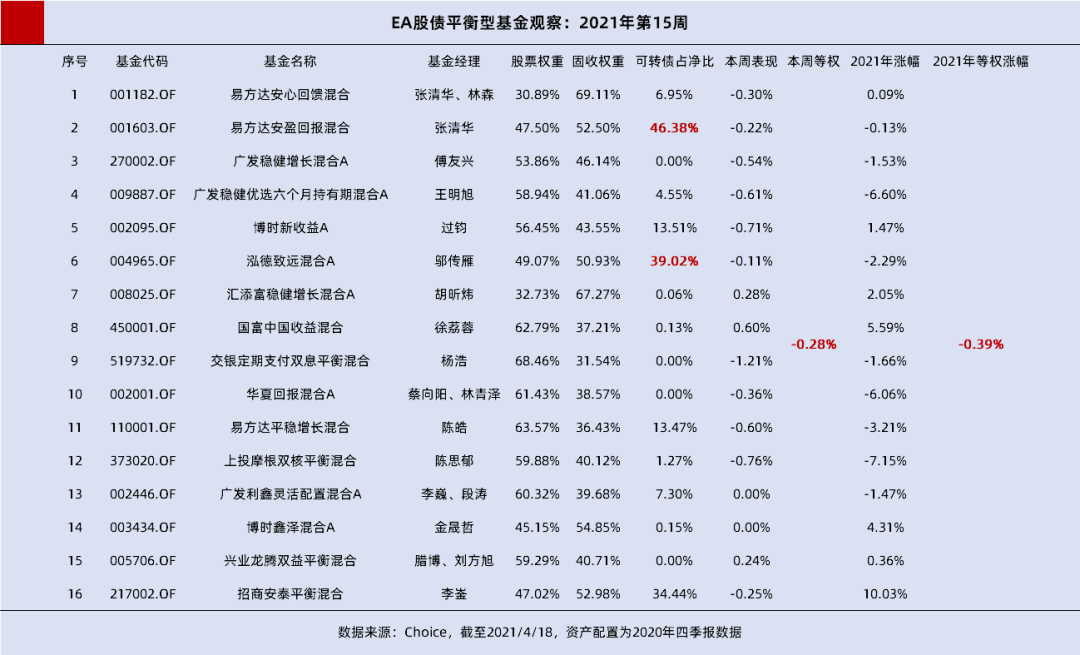

在打新收益的加持下,10亿规模以下的偏债混合型基金今年整体表现不错,固收+类基金(符合股债2:8左右配置的混合型或债券型基金)依然是家庭资产配置的基石。

周一有仙乐健康的可转债申购,该可转债目前的转股价值为102,申购后正股不出现15%以上的下跌,未来上市破发的概率极低,我会顶格申购。下周一至周五,每日还都有新股申购。

新的一周,祝大家继续热爱智慧,元气满满!