21信用预警周报 | 航空三巨头成A股年度亏损王,泛海控股亏损46亿流动性危机逼近

热点聚焦

l 惠誉、穆迪等多家评级机构将中国华融及其子公司评级列入观察名单

l 山西召开涉煤企业专业化重组管理权签约会议

l 中国南方航空2020年度公司净亏损118.20亿元

l 泛海控股2020年净亏损46.21亿元,由盈转亏

l 联合国际下调禹洲集团国际长期发行人评级及债务评级至“BB-”

l 城投债募集资金用途管控趋严,“信用分层”愈发明显

01

信用事件及重点点评

●中国华融:惠誉、穆迪等多家评级机构将中国华融及其子公司评级列入观察名单

自华融2021年4月初宣布推迟公布年报以来,多家评级机构以“推迟公布年报带来不确定性”为由,将中国华融及其子公司评级列入观察名单:

l 2021年4月14日,惠誉:将华融金融租赁评级列入负面观察名单;穆迪:将华融金融租赁发行人评级列入下调观察名单。

l 2021年4月13日,惠誉:确认中国华融的长期发行人违约评级为“A”,评级列入负面观察名单(RWN);穆迪:将中国华融发行人评级列入下调的观察名单。此外,将华融境外融资工具的债券评级和中期票据计划评级列入下调的观察名单。

l 2021年4月9日,标普:将中国华融资产管理及子公司的评级列入负面观察名单;联合资信:维持华融晋商长期信用等级AAA级,将评级展望列入评级观察名单。

以上列入负面评级观察主要是受到中国华融信用状况不确定性的驱动,尤其是在其年度业绩发布被长时间延迟的情况下。

4月16日,中国银保监会召开的新闻发布会通报了“一季度行业发展情况”并回答记者提问。21世纪经济报道记者问及华融目前的状况,市场传言有重组方案,是否属实?对此,中国银保监会党委委员、副主席肖远企没有正面回应,但他强调:“金融资产管理公司的经营是稳健的,各项指标都在合理区间。”

4月16日当天,华融旗下子公司华融证券称,已将“18华融C1”全部本息偿付资金划转至中证登。这意味着华融证券已准备足额的兑付资金,保证当日如期足额兑付。至于海外债券的波动,华融也释放消息称,该公司将于4月末到期的6亿新加坡元境外债券,华融已准备足额的兑付资金,保证当日如期足额兑付。

●点评:

中国华融和中国信达、中国长城、中国东方并列四大AMC(资产管理公司)。

汇丰报告,中国华融目前有约220亿美元的境外存续债券,其中近97%由华融国际发行或提供担保,绝大多数华融的离岸美元债券都有中国华融提供的维好协议(中资企业境外发债信用不足时的一种重要增信手段,境内母公司通过“维好协议”,承诺向境外子公司提供支持,并保证会保持其适当的权益及流动资金。)

因此,作为中国华融海外融资平台的华融国际,是否会保留在母公司中国华融体系内,对维系境外债券持有人的信心具有重要影响。在去年北大方正集团的违约事件中,境内司法重整程序对离岸维好协议债券不予确认债权,这使得市场对维好协议的信心受到一定的打击。

●山西召开涉煤企业专业化重组管理权签约会议

4月9日,14家金融机构与山西国资运营公司带领的能源类省属企业负责人面对面沟通,共同探讨改革重组后山西省属国企债券融资路径。

4月12日,据山西国资运营微信公众号消息,当日国资运营公司召开涉煤企业专业化重组管理权移交签约会议,焦煤集团、晋能控股、华阳新材、潞安化工4户企业现场签订管理权移交协议。

按照重组方案,涉煤企业有关资产要按照主业属性进行专业化重组。省委省政府要求,在企业非主业剥离整合进程中,已明确移交管理权的企业要加快移交进度,尽快完成整合重组“后半篇文章”,促进国有资本布局优化。

●点评:

山西省属煤炭企业的重组整合于2020年4月正式拉开序幕,从过去的“七足鼎立”,

战略性重组成为1家能源集团、1家煤企的“双航母”领航的新格局。

其中,晋能控股集团有限公司为“双航母”之能源集团,山西焦煤集团有限责任公司则为“双航母”之煤企。

广发证券相关报告称,总体来看,此次重组整合有利于解决山西煤企过去产业趋同、各自为战等问题,提高山西煤企市场集中度和话语权,进而提高企业效益。

从债务主体变化看,晋能控股集团未来可能作为发债主体进行债券融资,潞安化工集团承接了潞安集团的债券,其他主体均承接了原有债券。重组整合的协同效益将在长期中体现,短期内山西煤企可能仍面临分化。

另一方面,据广发证券统计,今年4月和7月仍是山西煤企债券的到期高峰,但整体来看,到期压力较小。此前2016-2020年,山西七大煤企的存续债规模大多呈增加趋势,并且债券规模的差异逐步变大。

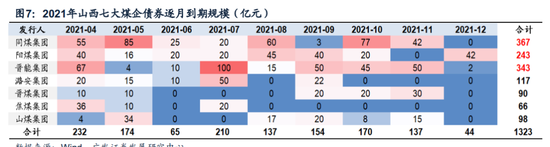

2020 年11月永煤违约又掀起了市场波澜,山西七大煤企的信用利差再次走扩。观察2021年4-12月山西七大煤企债券逐月到期规模可以发现,其到期压力较小,有一定挖掘空间。

●中国南方航空:2020年度公司净亏损118.20亿元

4月9日,中国南方航空股份有限公司公告称,截至2020年末,公司净资产为人民币848.63亿元,净亏损为118.20亿元,亏损金额占净资产的13.93%。

原因是受疫情影响,旅客出行意愿大幅降低,全球航空业遭受严重冲击。

2020年公司全年运力(可用座位公里)和收费客公里同比分别下降37.59%和46.15%,其中国际航线运力投入下降80.63%,国际航线收费客公里下降84.88%,座位公里收入水平亦大幅下滑,公司2020年经营业绩出现亏损。

●点评

中国南方航空为国内三大航空公司之一,规模以及竞争优势突出,但由于2020年新冠肺炎疫情重创全球航空业,公司业绩和现金流受到较大冲击,但整体略好于国航和东航。

此前3月30日,国航、东航、南航纷纷公布了2020年业绩单,财报显示,去年国航2020年亏损144.09亿元,同比下滑324.85%;东航亏损118.35亿元,同比下滑470.42%;南航亏损108.42亿元,同比下滑508.98%。三家航空公司总计亏损超过370亿元,是截至目前A股市场上的年度亏损王。

由于航空业的特性,南航的资产负债率较高,截至2020年末公司合并报表负债率73.98%,同期国航和东航分别为70.50%和79.85%。不过,公司在2020年上半年已完成股权和类股权融资,其杠杆率水平和债务规模有所下降,财务稳定性得到提升。

公司主要的风险点是与航空业景气度、经济周期有较大关系,因此盈利受需求、油价、汇率等影响较大。此外,虽然目前国内民航市场复苏迹象明显,但国际市场短时间很难开放。

●泛海控股:2020年净亏损46.21亿元,由盈转亏

泛海控股(000046.SZ)4月14日公布2020年度业绩快报,报告期内,公司营业总收入140.57亿元,营业利润为-43.14亿元,同比下降275.49%;归属于上市公司股东的净利润为-46.21亿元,同比下降522.09%。

预计2021年第一季度净亏损1.2亿元-2.2亿元。2020年,受新冠肺炎疫情、市场变化、政策调整和公司转型发展中累积问题等多种因素叠加影响,公司生产经营面临前所未有的困难。

一方面,公司主要资产分布在境内外疫情严重区域,企业生产经营和资产优化处置工作均难以按原定计划推进实施;另一方面,公司金融、地产等主要业务继续受到国内“严监管、强调控”政策影响,加之民企融资与信用双收缩状况,公司面临的挑战因素显著增多。

●点评

泛海控股1994年于深交所上市,主营一二线城市房地产开发。在2014年房地产行业大幅承压时,泛海控股逐步抽身房地产业务,全面发力金融业务,目前旗下拥有诸多持牌金融机构的股权,已经形成以民生证券、民生信托、亚太财险为核心,涵盖证券、信托、保险等主要金融业态的板块布局,同时通过参股方式持股民生银行、渤海银行等金融机构。

与此同时,泛海控股逐步加大战略投资,目前已投资了蔚来汽车、京东物流、网易云音乐、北汽新能源、青云科技、三江电子等约20家公司,投资领域覆盖新科技、新能源、新材料、移动互联网等行业。

泛海此前大幅举债扩张的后果,导致其原有的北京、上海和武汉的地产项目进展缓慢,流动性出现危机。

从收入上看,由于泛海地产项目去化缓慢,上海、北京、武汉等多处地块虽位置优良,但长期未能顺利开发,造血能力不足。且公司净利润也在逐年下滑,从2016-2017年的30亿逐步降至当前的亏损状态。

造血能力不足而资产负债率高达80%的泛海控股,面临较大的再融资压力。

可供抵押资产减少、信托监管收紧、存续债券收益率高企等不利等因素让泛海的融资之路较为艰难。

为了缓解债务危机,泛海一方面积极节流,另一方面也不得不加快处置资产以及为旗下金融机构引战的节奏。目前对于泛海控股而言,一方面需要面对偿债的压力,另一方面需要探索公司如何走出转型的阴霾。

●禹洲集团:联合国际下调其国际长期发行人评级及债务评级至“BB-”

4月13日,联合评级国际有限公司将禹洲集团控股有限公司(简称“禹洲集团”)的国际长期发行人评级从“BB”下调至“BB-”,展望稳定。同时将由禹洲集团发行的高级无抵押美元票据的国际长期发行债务评级“BB”下调至“BB-”。

评级下调反映了禹洲集团的收入大幅下降、利润率日益紧缩,其信用状况发生了变化,短期内恢复到“BB”评级的可能性较小。展望稳定反映了评级机构对禹洲集团提高收入规模和应对项目利润紧缩方面与信用评级“BB-”相称的预期。

●点评

此前“21信用预警观察-21房企融资谈”专栏对禹洲集团的专项分析报告指出,禹洲集团一边跨进“千亿俱乐部”,另一边却净利大跌九成。禹洲地产(现改名禹洲集团)在2017年曾提出“三年剑指千亿”的目标,2020年终于实现了这一目标,短短三年时间规模膨胀1.6倍。

然而,千亿冲刺的后遗症明显,禹洲集团房企“三道红线”踩中一道,剔除预收款后的资产负债率为77.9%,超过70%的红线;净负债率为85.8%,现金短债比为1.83倍。

此外,为了冲刺规模不惜高溢价拿地,禹洲集团盈利空间持续被压缩。最新业绩报告显示,2020年禹洲集团净利润同比暴跌94.25%,至2.28亿元。

在评级遭下调、美元债大跌后,依赖境外发债融资的禹洲集团面临境外融资难度加大、境内受房地产调控影响的双重窘境。

●城投债募集资金用途管控趋严 ,“信用分层”愈发明显

据第一财经4月14日报道,目前交易所和银行间交易商协会对城投债均会进行分档审理,但分档名单并不对外公布,且对于不同档位的发债主体,监管对其募集资金用途有不同的限制。

“红黄绿”监管或更多着重在对募集资金用途的限制上,而非完全禁止城投发债。

相关从业者表示,对募资用途的限制将进一步加剧城投债的“信用分层”,尤其是部分信用资质差、财力较差的区域,再融资成本和难度都将会加大,需关注再融资风险;而负债率低、资质优良的城投则基本不受影响。

主要评级变动及关注

本周的外部评级下调共涉及2个主体,1个债项,共计3项评级负面事件:其中天津市房地产发展(集团)股份有限公司的主体评级和“13天房债”均由A被下调至BBB+,中国华融资产管理股份有限公司的评级展望被下调。

一周信用债跌幅排行

本周交易日(20210409-20210415)信用债(包括企业债、公司债、中期票据、短期融资券)价格跌幅(排除偿还本金、派息等因素导致的价格下跌)前20只债券,跌幅范围为-33.17%至-5.87%。

部分跌幅较大的债券本周发生的重大事件详见周报分析。

扫二维码,3分钟极速开户>>