“杀估值”龙头新宙邦一季度最多跌去40%,国泰君安猜错了? | 独立研究

来源:市值风云

“

从一季度开始,整个新能源板块都在调整。

”

新年伊始,国泰君安发布《2021年对抗“杀估值”的20只龙头》,新宙邦(300037.SZ)赫然在列,这引起了风云君的兴趣。

为了解国泰君安研报的准确性,风云君等了一个季度,就是想看看它“蒙的”准不准。

有趣的是,自国泰君安1月5日报告发布后,新宙邦一路下行,期间最大跌幅超过40%。

直到行业带头大哥天赐材料近日发布年报及2021年一季度业绩预告,才带领整个板块股价上扬。

3月26日,新宙邦正式披露2020年报:2020年营收29.61亿元,同比增长27.37%;归母净利润5.18亿元,同比增长59.29%。

一并披露的还有2021年一季度业绩预告:一季度归母净利润1.43-1.63亿元,同比至少增长45%。

先不管国泰君安蒙的对不对,下面风云君来分析一下新宙邦的基本面。

一、十年涨十倍,六名创始人套现11亿

新宙邦成立于2002年,2010年1月在深交所创业板上市。

上市十年,上涨十倍,属于众多投资人梦寐以求的闭眼买、买到就是赚到系列标的。

周达文、钟美红、郑仲天、张桂文、覃九三、邓永红六人是新宙邦的实际控制人,六人均具备化学化工专业高等教育背景,是公司联合创始人。

其中,覃九三与邓永红是夫妻关系;覃九三、周达文、钟美红、邓永红、张桂文五人同为湘潭大学校友。邓永红和张桂文并不参与新宙邦具体经营,邓永红主要在高校从事科研工作兼任公司技术顾问。

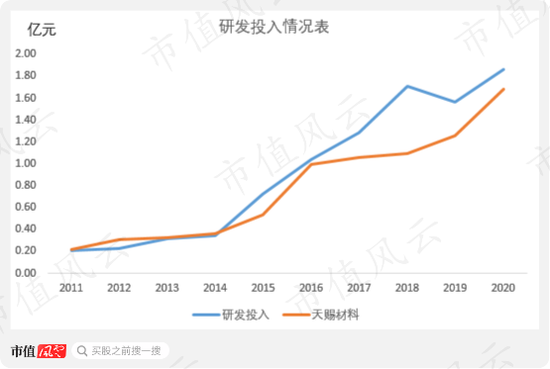

不过虽然核心创始人都是技术派出身,公司每年的研发投入并没有比同行天赐材料多出太多,从绝对值上基本接近。

(注:新宙邦2015年研发投入增长明显跟对外收购标的应该有很大关系)

上市之初,覃九三六人合计持有新宙邦63.85%股权,其中,覃九三个人持股16.65%,比例最高,一直是公司法定代表人兼董事长。

覃九三还是6人中唯一没有减持公司股票的股东,受增发稀释影响,目前持股比例降至13.90%。

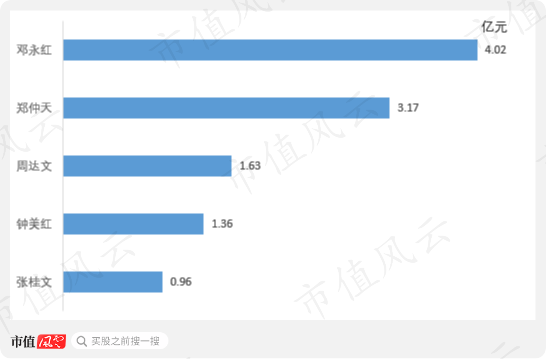

但一家人不说两家话,覃九三妻子邓永红却是6人中减持最多的!累计减持套现4.02亿元,由上市时第五大股东变为目前的第十大股东。

当然,考虑到两人是夫妻关系,邓永红的减持也可以视同是覃九三的减持。

除覃九三外,剩余的5人合计减持套现金额为11.14亿元。

目前6人仍合计持有新宙邦37.95%股权。

下面进入公司正题。

二、新老四大主业,锂电池电解液成最靓的仔

2002年成立时,新宙邦以铝电解电容器化学品作为主打产品;

2003年开始涉足锂离子电池电解液的开发研究;

2004年起,相继开展固态高分子电容器化学品及超级电容器电解液的研究与开发工作。

1、老四大主业

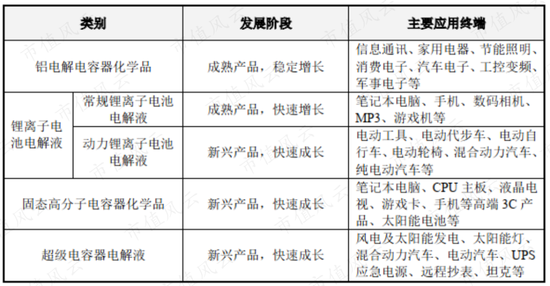

铝电解电容器化学品、离子电池电解液、固态高分子电容器化学品及超级电容器电解液,即为新宙邦上市时的旧有“四大主业”。

不同产品主要应用场景如下表:

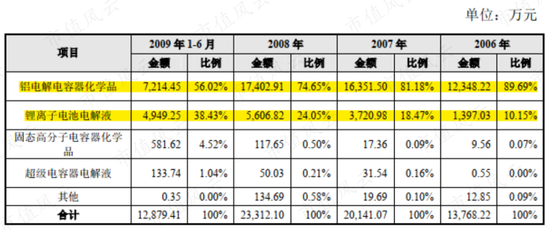

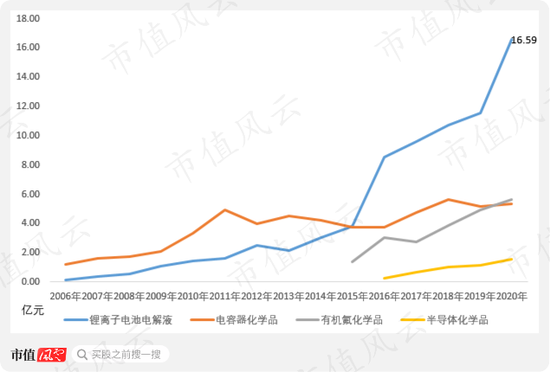

从具体财务数据来看,铝电解电容器化学品和锂电子电池电解液是上市前主要收入来源,2006至2008年,几乎贡献了公司100%的收入。

根据上市时的招股书:

公司是国内铝电解电容器化学品的龙头企业,市场占有率超过30%;

公司是国内主要的锂离子电池电解液供应商之一,市场占有率约15%。

2、新四大主业

上市后,新宙邦将铝电解电容器化学品、固态高分子电容器化学品、超级电容器电解液三项业务,合并归入电容器化学品业务合并披露。

2015年5月,新宙邦以6.84亿元估值完成对三明市海斯福化工有限公司(以下简称“海斯福化工”)100%股权收购。海斯福主要从事六氟丙烯下游含氟精细化学品的研发、生产和销售,下游客户主要为国内含氟医药企业、含氟聚合物企业及含氟农药企业。

收购完成后,新宙邦2015年新增有机氟化学品业务,海斯福化工也是新宙邦上市至今为数不多的对外重金并购。

2015年10月,新宙邦将部分超募资金用于“惠州宙邦新型电子化学品二期”建设,其中包括“年产23,650吨的半导体化学品系列产品”。

半导体化学品主要产品包括蚀刻液系列、剥离液系列和高纯试剂类产品。目前的应用领域主要集中在TFT-LCD面板、集成电路、太阳能面板等制造加工领域。自2016年起开始贡献收入。

锂电子电池电解液(电池化学品)、电容器化学品业务、有机氟化学品及半导体化学品即为新宙邦现有四大主业。

锂电池电解液无疑是最靓的仔,受下游新能源汽车市场蓬勃发展收入扶摇直上。营收贡献由2009年上市前夕的34.55%到2020年的56.03%。

尤其是自2016年开始,曲线尤为好看。

正如新宙邦在2020年报中披露的那样,电容器化学品是公司发展最早的业务,是全球细分市场龙头企业,但市场需求平稳。这一点从上图中也可以看到,上市后电容器化学品业务营收几乎不增长。

据2020年报:

公司2020年锂电池电解液市场占有率处于行业前三;

在有机氟所处的细分领域,公司部分产品技术领先、市场占有率较高;

公司半导体化学品逐步取得了部分行业高端客户的认证,开始进入快速发展阶段。

基于此,锂电池电解液业务、有机氟化学品业务及半导体化学品业务,将是风云君后文侧重的重点。

三、锂电池化学品增长最快,为何毛利率却最低?

不过,让风云君最意外的是锂电池电解液业务虽然业绩增长最亮眼,但几乎是新宙邦毛利率最低的业务,甚至低于营收几乎不增长的电容器化学品业务。

核心收入毛利率最低,这又是怎么回事?

1、配方是核心壁垒,但主要掌握在锂电池厂商手中

电解液生产流程主要由溶剂提纯、物料混合和后处理环节组成。其中核心环节是物料混合环节。

电解液配制环节的核心壁垒在于配方,也是电解液厂获得溢价的最主要途径。

目前已成熟电池类型,如磷酸铁锂电池实操中多是由锂电池厂提供配方,这样的话电解液厂商很容易沦为代工厂。对于一些新型电池,锂电池厂更多采取合作研发的模式来研制电解液配方,电解液厂也较难获得大幅溢价,电解液环节相较于锂电池厂议价能力更加弱势。

以新宙邦为例:对于一次锂电池电解液、超级电容电解液、消费类锂离子电池电解液,以自主开发配方为主;对于动力类锂离子电池电解液,公司会根据客户对产品、用途、性能的要求,自主开发或与客户共同开发配方;另外也有部分电池厂商会自行设计配方,再交由公司进行量产工艺开发。

动力锂电池电解液动力应用于电动汽车、电动自行车以及其它电动工具的动力电池。正是电动汽车市场的蓬勃发展带来了新宙邦锂电池电解液业务持续高速增长。

据2019年年报,新宙邦是LG化学、三星SDI、村田、松下的重要供应商。目前已知的LG电解液使用自有配方,由此推断,公司主要客户均采用客户自有配方或者共同开发配方,即:大客户的主动权并不在新宙邦手中。

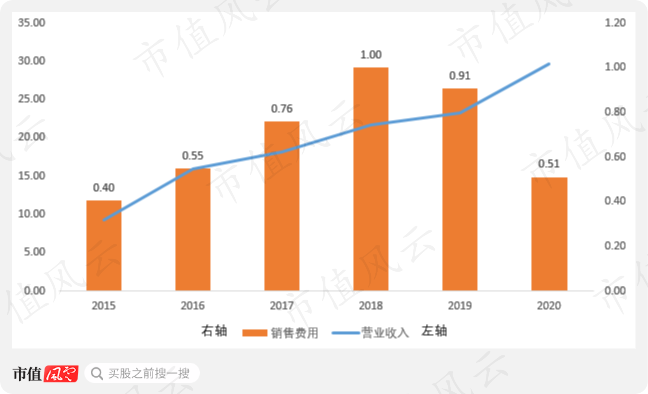

但也不是一点好处没有,由于大客户自行设计配方或者合作开发配方,销售确定性强,随着收入增长,连销售费用总额都是下降的(亿元)。

2、锂电池扩产周期短,投资成本低,无明显壁垒

电解液的单位投资成本较低,且产能投放时间较短,通常只需要半年左右,在产能投资上不具备明显壁垒,因此电解液配制环节供给提升较快,供需错配时间短,难以形成严重的供不应求的现象。

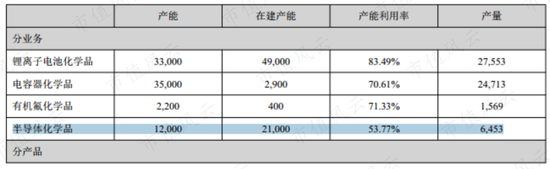

以新宙邦为例,2019年,其锂电池化学品产能3.3万吨,在建产能4.9万吨。

(新宙邦2019年年报)

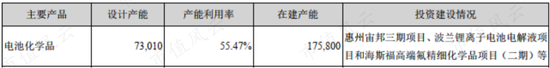

2020年,锂电池化学品产能增加至7.3万吨,增长了4万吨,即2019年末在建产能的81.63%已于2020年投产,其产能投产时间之快可见一斑。

2020年,在锂电池化学品产能增加121%情况下,新宙邦固定资产原值仅增加了2.89亿元,即使假设所有增加的固定资产都是锂电池产能,也仅增长20%。

这客观说明锂电池化学品扩产并不需要太多的资金投入。

根据2020年年报,锂电池化学品在建产能17.58万吨,是2020年产能的2.41倍,大概率这些产能2021年就会相继投产。

(新宙邦2019年年报)

而即便是站在整体报表的角度上,新宙邦也都不能算是需要重资产投资的企业:2020年末,新宙邦总资产73.96亿元,长期资产(固定资产、在建工程及无形资产)共计18.73亿元,占比仅25.32%。

3、靠软实力增加客户粘性

在技术和投资壁垒都不是非常高的背景下,在实际生产过程中,电解液定价采用的是成本加成的模式,根据物料成本和议定的毛利率来确定价格。

这也解答了本节开头提出的为什么锂电池化学品业务营收增长最快,但毛利率最低。

自2017年开始,伴随市场供给的逐渐充裕,电解液价格经历了一轮暴跌,新宙邦锂电池电解液毛利率也持续走低,近年来维持在25%左右。

鉴于公司在产业链中的竞争地位,新宙邦的竞争策略就是提升服务质量:贴近客户,多点布局,就近供应、快速响应客户需求。

目前已分别在广东省(惠州市)、江苏省(南通市与苏州市)、福建省(三明市)等建立了生产基地,同时,公司湖北荆门和欧洲波兰两个生产基地正在建设中。

锂电池化学品相对较低的毛利率以及技术壁垒也解释了为什么新宙邦这样一家电容器化学公司,会在2014年底着手收购海斯福化工。后者是一家专门从事医(农)药有机氟化学品业务的公司,二者业务完全不相关。

当时正是新能源汽车黎明前的暗夜,伸手不见五指,行业到底有没有前景,新宙邦心里应该也是没底,做出了转型的尝试。

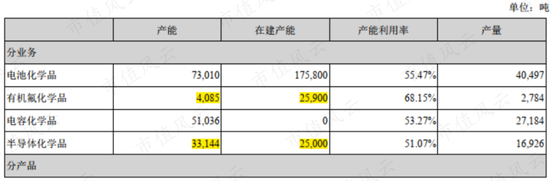

4、有机氟化学品和半导体化学品产能利用率均有所下滑

2020年5月11日,新宙邦通过非公开发行募资11.40亿元,除补充流动资金外,有8亿元资金同时用于增加电池化学品、有机氟化学品及半导体化学品产能。

据2020年报,有机氟在建产能2.59万吨是现有产能的6.34倍。

2020年有机氟化学品营收5.62亿元,同比增长13.40%,产量0.28万吨,同比增长77.44%,毛利率66.82%,增长了8.78%。但产能利用率略有下滑。

半导体化学品目前在建产能虽然只有现有产能的75%,但2019年在建的2.1万吨产能2020年刚投产,产能较2019年增长1.75倍。

2020年,半导体化学品营收1.57亿元,同比增长37.11%,产量1.69万吨,同比增长162.30%,毛利率23.94%,增长了5.88%。随着收入增长带来的规模效应,半导体化学品毛利率已与电池化学品相当,但产能利用率同样略有下滑。

除了巩固自己在锂电池化学业务的优势,新宙邦更多想在有机氟化学品和半导体化学品开拓新的增长点,但目前看来,短期都面临产能利用率不高的风险。

2020年末,新宙邦一度想往上游六氟磷酸锂延伸,准备收购延安必康(维权)(002411.SZ)六氟磷酸锂资产,但最后主动终止。

四、六氟磷酸锂,看上去很美的唐僧肉

六氟磷酸锂是生产锂电池电解液的重要原材料,约占电解液成本的40%,其需求与锂电池需求密切相关。

不同于电解液,六氟磷酸锂的扩产周期约1.5年到2年。这使得六氟磷酸锂价格波动受供需影响波动剧烈。

这也是新宙邦想要收购延安必康(必康股份是一家非常非常有故事的上市公司,可在市值风云APP里搜索“延安必康”查看)六氟磷酸锂业务的主要原因。

但六氟磷酸锂看上去可口,想要咽下去并不容易。

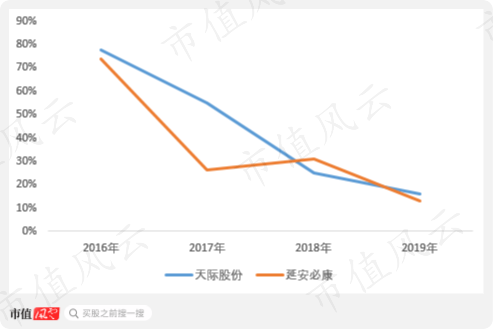

2016年,受供需出现错配的刺激,六氟磷酸锂价格曾经达到44万元/吨。自2017年上半年开始,随着产能快速投放,价格快速回落到17万元/吨附近,随后开始了一路下行,最低一度下探到7万元/吨附近。

据估计,目前六氟磷酸锂单吨生产成本约6.5万元左右。受此影响,相关上市公司六氟磷酸锂毛利率由2016年超70%下降到2019年的10%左右,根据一些公开研报数据,2020年上半年一度跌破10%。

由此看来,六氟磷酸锂的毛利率稳定性远不如锂电池电解液业务。即便是同时拥有六氟磷酸锂和锂电池电解液也一样。

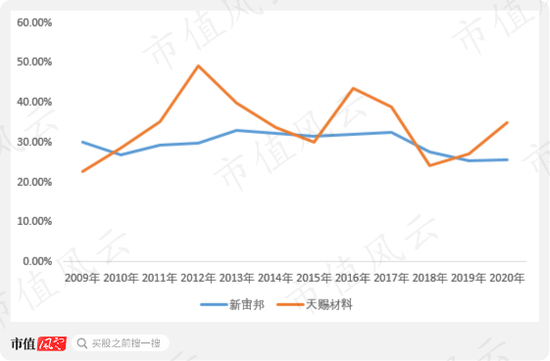

以新宙邦竞争对手天赐材料为例,由于拥有六氟磷酸锂自供能力,其锂电池电解液各年毛利率普遍超过新宙邦,尤其是2016年六氟磷酸锂价格巅峰期。

(注:天赐材料2020年使用的是整体毛利率)

但到了2019年,随着六氟磷酸锂市场价格下跌,天赐材料一次性计提了1.25亿存货跌价准备,致使当年归母净利润不到2,000万。

在较平稳的毛利率带动下,新宙邦的净利率反而稳定,2020年略有上升主要是由于销售费用率下降引起的,这点在前面说过。

(注:管理费用中包含研发费用)

2020年下半年,随着六氟磷酸锂市场供需偏紧,天赐材料毛利率又开始走高。

如果未来有机会,新宙邦大概率还会设法拥有自产的六氟磷酸锂。

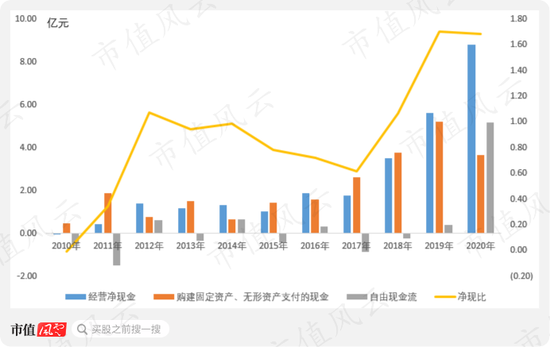

当然,如果是像这次耗费22.27亿现金收购就算了,因为公司的自由现金流也不过是在2020年刚刚扭转的。

五、现金流扭转,加大股东回馈力度

由于本身并非重资产投资行业,虽然产能扩张明显,但自由现金流并不是非常难看:2010至2019年10年间,新宙邦自由现金流累计净流出1.79亿元。

而2020年高达5.16亿元的自由现金,也扭转了公司累计净流出的境地。

2020年募集的11.40亿资金,也基本解除了公司产能扩建的后顾之忧。

但由于自由现金流突然好转以及11.40亿募资都发生在2020年,因此账面有一定的有息负债,但并无偿债压力。

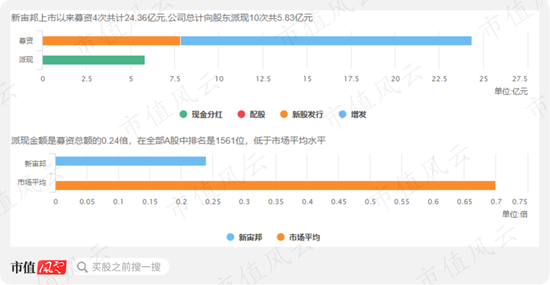

自由现金流不佳的时候,分红也不会太给力:上市来,新宙邦累计10次分红共派现5.83亿元,仅为募资总额的24%,距离通过现金分红回报股东还有较长的路要走。

2020年,自由现金流好转后,新宙邦公布的分红预案是10股派发现金红利4元(2019年是10派2.5元)。

挣到钱后立马加大股东回馈力度,这点还是值得肯定的。

小结

总来说,新宙邦提前站在了一条好的赛道上。

由于抢先起跑,和天赐材料形成行业双寡头的领先局面,其毛利率空间虽然几乎被锁定但又比较稳定,不像天赐材料那样剧烈波动。

由于电动汽车市场的确定性,其未来大概率可以获得可观的利润。其未来收入增长的确定性主要来自锂电池化学品业务,风险主要来自有机氟化学品和半导体化学品新建产能的消化。

受疫情影响,2020年全球汽车销量7,680万辆,远低于2019年的9,178万辆。

在此背景下,2020年全球电动汽车销量310万辆,同比增长39%,即便增长如此好看,也仅占当年汽车总销量的4%。

只要发展电动汽车趋势不变,新宙邦增长的确定性就不变。

一季度至今整个新能源行业都在调整,天赐材料最大跌幅43%,宁德时代最大跌幅34%,新宙邦当然也没能幸免。

扫二维码,3分钟极速开户>>