来源:金宝街观市

投资中,都说“鸡蛋不要放在一个篮子里”,其实还有后半句“全部篮子更不要放在一辆车上”。

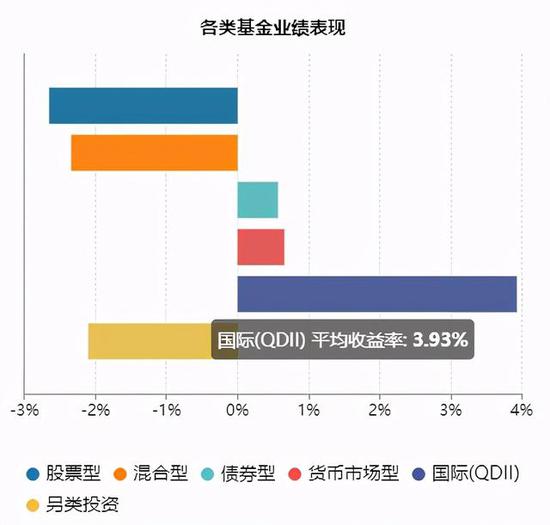

先看今年以来各类基金的平均收益情况,就剩QDII基金“一骑绝尘”,录得3.93%平均成绩:

当然这其中原油相关基金贡献不少力量,但投资全球方向的QDII基金因为“市场差异性”也有表现不错的。

如果说2019、2020年是一个基金投资的大年,越来越多投资者发现除了投资像房子这样的实物资产之外,成为好公司的股东,或者债权人也能够长期获得不错的回报。我身边就有朋友把本来打算投资于房产的钱,分散出一部分投资于股票或者基金市场,过去两年的确取得非常不错的相对收益。

房产+银行理财的一部分需求,会慢慢去到股票和基金。这个长期趋势不变。

而从资产配置的角度,下一步会怎样呢?我认为股票和基金的投资会逐渐向“全球化”去发展。原因主要有三点。

投资“全球化”的趋势

1、赚钱效应

还是拿房地产投资发展来看。很多想要投资房地产市场的投资人都会把目光看向海外,美英加澳自不必说,泰国越南等国家也都有不少来自中国的投资者。除了自住和旅游的刚需外,和这些地方房地产市场的赚钱效应也是分不开的。

这也说明,只要能赚钱,连跨国投资房地产这种流程非常复杂的投资项目,都可以诞生出非常成熟的产业链。

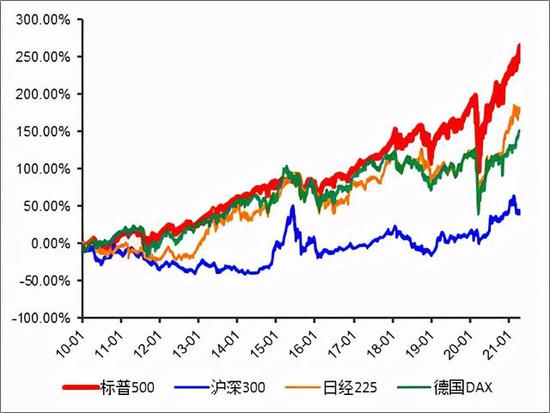

股市方面如何呢?来看看赚钱效应,我们看到美国、德国、日本的主要指数在近十年期间都取得了超过150%的收益,都跑赢了沪深300,赚钱效应是足够的。

更重要的是,这些全球优质的资产,在很多时候和A股的走势并不是完全一致的,比如15年的股灾、18年的去杠杆这些不利事件对海外的股票市场影响相对有限,全球投资就起到了一个非常不错的风险分散的作用。

2、认知升级

除了赚钱效应之外,认知也是非常重要的一环。还是拿房地产来举例,大家可能一开始并不一定知道房地产背后的政策土地人口等逻辑。

但是由于买房是刚需,配置房产也是多数人最重要的决策之一,再加上房价波澜壮阔的长牛,越来越多的人愿意去主动了解房地产市场。

随着中国的权益投资逐渐成熟,机构投资者占比提升,市场波动率降低,加上视频和社交媒体协助破圈,公众对于股票和基金的认知也在逐步加深。这也为更多人投资海外市场奠定了一个认知上的基础。

3、门槛降低

其实从房地产投资可以看出,只要满足了赚钱效应和认知这两点,门槛都不是大问题了。因为中介就有了生存空间。

其实海外的股票和基金的投资也一样,过去的时候由于公众普遍没有闲钱去投资海外。中介必须靠卖出大单才能够养活自己,海外的权益投资都是需要借道私人银行或者私募基金。

随着人均可投资的资产提升,这个门槛被降低了,一些券商就开始发展人人都可参与的海外权益投资业务。“把货币换成股权”这个门槛已经基本消失了。

但货币这个门槛却还没有完全解决,由于人民币不能自由的兑换,货币出入境也管控得比较严格,这类券商一般建议投资者能有一张香港或者海外的银行卡,便于入金嘛。

投资海外市场的便捷工具

那么,有没有一种方法可以用人民币直接投资海外的优质资产,同时门槛又不要太高呢?

其实去年大火的公募基金一直有一个分类,叫做QDII基金,完全解决了投资海外权益资产的门槛。而且长期收益的情况以及种类的丰富程度,会出乎很多人意料。

QDII基金,是为了满足在资本账项目未完全开放的情况下,国内投资者往海外资本市场进行投资;按照投资目标市场,QDII基金分为投资亚太、大中华、全球等不同地区。

目前市场的主动偏股的QDII型基金大概有60多只。其中有15支基金,近五年收益率超过100%(年化15%),30支超过60%(年化10%)。

下图是近五年收益率排名前十的QDII主动偏股型基金。看了一下基金经理,其中李耀柱、张丹华、张峰、徐成都是管理规模超过百亿的基金经理。

大部分今年以来也是正收益。再来看看这些QDII基金投资的方向,其实可以看出其中大部分基金的投资范围还是主要集中在中概股。

真正去投资到中概股之外的,主要有3只,分别是嘉实全球互联网、嘉实美国成长、工银瑞信全球配置。

1)嘉实全球互联网的基金经理是张丹华和王鑫晨,从前十大持仓以及换手率来看,感觉这两位确实是比较擅长互联网和软件。除了我们耳熟能详的国内外互联网巨头之外,还投资了不少SaaS、在线教育、云计算等公司。持仓的集中度特别高,换手率特别低,投资者也要有长期投资的心理准备。

2)嘉实美国成长这只基金在前十大里面是最为独特的一之,因为投资范围被限制在了美股市场。可以起到市场分散的目的。

从报告上来看,这支基金是基于量化的方式来管理,从持仓中也确实看出了和美国宽基指数的相似性。犀利程度可能受到了一定的制约,但是回撤非常低,从成立以来似乎每年都能取得正收益。

3)工银瑞信全球配置,这只基金其实是一个“真”全球投资基金,虽然重仓持股还是集中在中美优秀的科技股上,但也会投资一些我们比较耳熟能详的全球范围龙头企业。年报上显示,投资了超过100只股票,在全球分散投资这方面做得非常不错,回撤也非常小。

比较来看,从投资的行业分布上来看,可以明显看出这3只基金投资侧重方向的不同:

嘉实全球互联网妥妥的科技赛道基金,24%的非必选消费品可能是因为阿里和亚马逊被分到了这个类别,是布局全球优质科技成长股的不错选择;

嘉实美国成长的行业分布和标普500比较像,也是科技股占大头,但配置更分散;工银瑞信全球配置在行业上最为分散。

当然,其它一些QDII基金的业绩也都非常优秀。要知道,有非常多主营业务在大陆的企业,由于上市规则的限制,选择在香港、美国等地上市,比如互联网平台、餐饮、运动服装、博彩等等。很多优秀的公司必须要借道QDII来进行投资。但仅仅从分散投资的角度,上面三只基金是更适合的。

最后提醒,因为涉及换汇,QDII基金的规模会受到基金公司QDII额度的限制。这也是为什么上面这些基金明明业绩非常好,但是规模都不算大的原因。QDII额度用完了,就只能按照合同要求,去港股通买港股了。