来源:万得基金

不要担心指数;不要急躁,你有充足的时间。

——彼得·林奇

投资理财是门实践学问,受心理影响巨大,不可避免的会出现信心浮动。

当信心低迷时,看看长周期历史数据可能会廓然开朗。

点背,总买在高点会怎样?

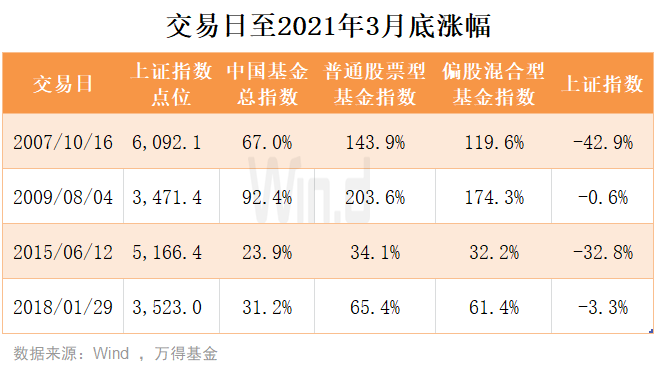

过去16年,如果总在市场高位入市买基金,会不会很惨,比如:上证综指2007年10月16日的6092.06点、2009年8月4日的3478.01点、2015年6月12日的5178.19点、2018年1月29日的3587.03点,这些都是历史高点或阶段高点。

可以发现,从阶段高点卖入基金结果有点出乎意料,尽管期间上证指数表现不如人意,但公募基金表现亮眼,尤其权益类基金涨幅不俗。这也再一次印证公募基金资产管理能力。

举个例子,如果您在2007年上证指数的历史最高点6092当天,把市场上的所有的普通股票型基金都等额买了一部分,持有到2021年3月底,平均收益有143.9%。

注:为简化计算,没有考虑申购赎回费,上证指数没有考虑管理费。

事实上,投资大师彼得·林奇建议,如果一个投资者把投资作为家庭长期理财的一部分,追求长期的资本增值,就应该把可投资金尽可能购买股票类资产。

彼得·林奇同时强调,这么做需要两个前提:其一,这部分资金应该是以长期资本增值为目的的投资,它是不会影响个人或家庭正常的财务状况的资金;其二,投资者还需通过挑选优秀的股票型基金,组合不同的投资风格以达到规避股市调整风险的目的。

万一高点定投,会怎样?

定投是个神奇的投资策略,被不少投资机构广为宣传。我们通过实际案例,看看定投是否有奇效。

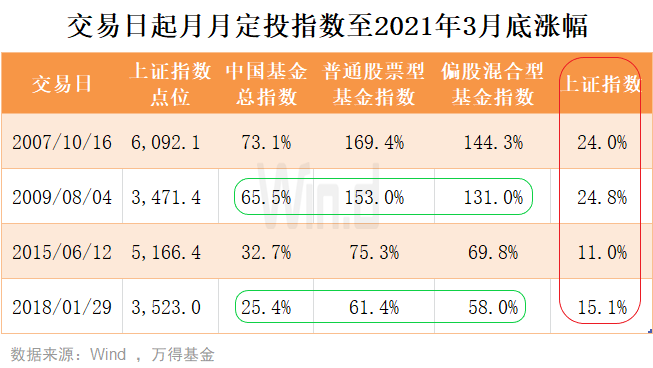

还是假设投资者在上证综指2007年10月16日的6092.06点、2009年8月4日的3478.01点、2015年6月12日的5178.19点、2018年1月29日的3587.03点,开始月度定投,然后在2021年3月31日了结,会有怎样的结果。

注:为简化计算,没有考虑申购赎回费,上证指数没有考虑管理费。

Wind数据显示,对上证指数而言,在高位定投,经过一段时间积累低价筹码,四次高位定投到2021年3月底均获得正收益。在这一点上,基金定投踏平波动、摊低成本的优势得到凸显。

彼得·林奇曾表示,不要担心指数;不要急躁,你有充足的时间。他所讲的可能正是定投的力量。

对于中国基金总指数、普通股票型基金指数、偏股混合型基金指数在各四次的高位开始月月定投,有两次(2007、2015)提升了总收益,另外两次(2009、2018)总收益有所降低。公募基金长期理财能力毋庸置疑,但是存在个别时段跑输市场的现象;另外,定投周期内市场地位时间的长短也会对定投结果造成影响。

但是四次高位定投,在定投期间,均降低了投资收益的波动性是肯定的。相对一次买入,然后任凭市场波动,定投的效果是划了一条资产价格波动的移动平均线,平滑了市场波动,提升了投资持有体验。

从中给予大家一个启发:对于具备长期增长动力,或有优秀管理人的产品,应淡化短期波动,坚定长期持有,即使是开放式的产品,也建议投资者以更长远的眼光看待投资收益与风险比。

而且,市场波动期,恰恰给了投资者一次分步建仓、平滑持有成本的机会。

投资者要有“任凭风吹雨打,胜似闲庭信步”的心态,应该逐渐走出牛熊市思维,寻找真正具有长期价值的优质资产,规避频繁交易的负面影响,为自己带来长期、稳定的收益回报。

相关指数基金:汇添富上证综指(470007.OF)