【华创·一碳究竟】碳中和产业链机会梳理 |交运篇

来源:华创证券研究

一"碳"究竟

碳中和产业链机会梳理

华创研究从实现碳达峰、碳中和的两条路径入手,详细梳理了碳达峰、碳中和带来的行业增量投资机会,推出研报《【华创环保公用联合行业】碳中和改变中国系列二:政策走向、产业影响、个股推荐全景图》。华创环保公用团队联合钢铁有色、能源化工、建筑建材、电新、交运、轻工、新能源车等行业,从碳约束和碳交易机制对各行业的影响入手,挖掘各行业供需格局和价格变化带来的投资机会。本篇为您精选报告第五章:碳中和下的交运行业

碳中和下的交运行业

(一)碳排放增速较快,道路运输占比超八成

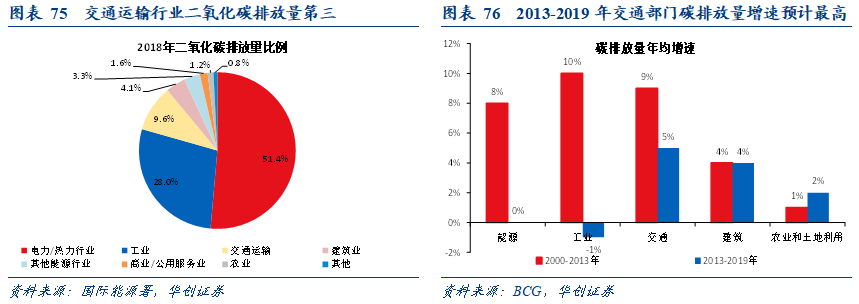

交通运输部门作为主要的能源消费终端,是当前二氧化碳排放量第三大的行业,且根据BCG测算,2013-2019年二氧化碳排放量年均增速为各部门中最快的5%,在碳中和大背景下,需要加速落实节能减排措施,实现低碳发展。

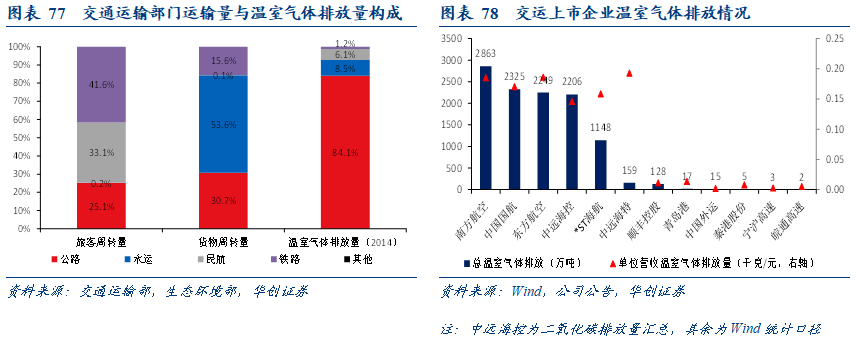

从交运各细分领域来看,公路、水运、民航、铁路分别贡献25.1%、0.2%、33.1%、41.6%的旅客周转量,30.7%、53.6%、0.1%、15.6%的货物周转量,而《中国移动源环境管理年报(2020)》显示,2014年公路、水运、民航、铁路温室气体排放约6.9、0.7、0.5、0.1亿吨二氧化碳当量,占比84.1%、8.5%、6.1%、1.2%。

(二)交运减排路径:运输结构优、用能效率提升、能源替代

不同细分领域减排存在差异,当前可行性路径主要为:

1)“公转铁”、“公转水”、多式联运等运输结构优化;

2)运输工具用能效率的提升,主要体现为运输企业主动的减排措施以及来自行业监管层面的政策约束,以航空、航运为代表;

3)能源结构的优化,主要为运输工具电气化水平的提高,以及可再生/替代性能源的应用。

1、重点行业分析之航空:低成本航空或将受益

1)航空业能耗现状:

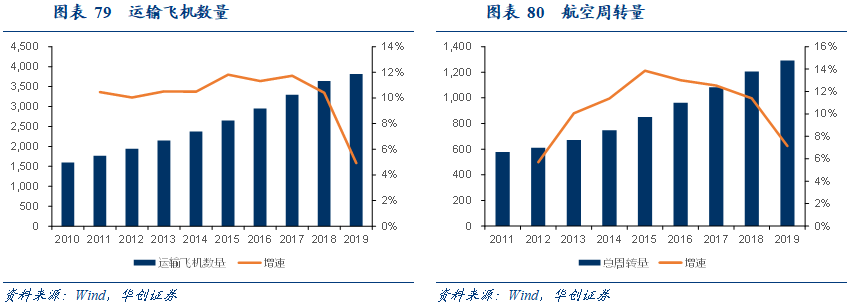

根据民航局数据显示,2010-2019年,我国民航运输飞机数量呈逐年增加态势,截止2019年年底,中国民航全行业运输飞机在册架数3818架,比上年底增加179架,同比增速为4.91%。近10年复合增速为10.2%

2019年,全行业完成运输总周转量1292.7亿吨公里,比上年增长7.10%,复合增速10.6%。旅客运输量6.6亿人次,同比增长7.9%。

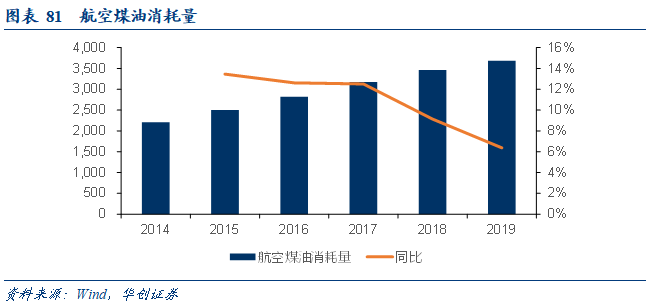

民航运输业为航空煤油下游主要应用市场,占航空煤油消费量的90%以上,民航运输业的发展,为航煤需求市场增长提供强力支撑。

根据民航局2019年《民航行业发展统计公报》,2019年中国民航吨公里油耗为0.285kg,较2005年(行业节能减排目标基年)下降16.2%,年复合下降1.17%,机场每客能耗较“十二五”末(2013-2015年)均值下降约15.8%。

按照航空煤油消耗量=当年民航吨公里油耗*当年民航运输总周转量测算,2019年中国航煤消费量为3684万吨,同比增长6.4%,民航运输业航煤消费量占全国航煤表观消费量的95.7%。

节能减排方面,2019年,共有37.3万架次航班使用临时航路,缩短飞行距离1570万公里,节省燃油消耗8.5万吨,减少二氧化碳排放约26.7万吨。

若不考虑新技术的运用,到2060年航空能源来源仍然以航空煤油为主,则航空行业未来机碳排放下降主要依靠节能减排。当前航空公司的节能减排方式包括更新一代飞机、单发滑行、飞机减重、航线优化、机队优化等。

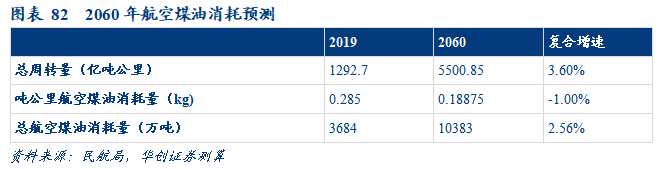

假设2060年我国人均乘机次数达到2次(目前0.47),总人口保持14亿不变,货邮周转量等比例增加,则预计2060年总周转量达到5500.85亿吨公里,为2019年的4.26倍,年复合增速为3.6%。

同时假设单位消耗量每年以1%速度减少,则2060年单位消耗量为2019年的66.2%为0.189kg。

则2060年总航空煤油消耗量为10382.9万吨,为当前的2.82倍,年复合增速2.56%。

其他能源消耗和节能减排措施包括:

截至2019年,全国年旅客吞吐量500万人次以上机场中95%以上的单位已完成APU替代设备安装并投入使用,千万级以上机场基本实现应用尽用。

截至2019年,民航机场地面保障车辆设备中,共有电动车辆2700台,充电设施1400个,电动车辆占比约7.5%。2019年,机场能源清洁化水平稳步提升,电力、天然气、外购热力占比达到83%,太阳能、地热能等清洁能源占比约1.4%。

2)碳中和背景下行业供需格局变化推演:

由于在飞机采购和基本运营模式上彼此没有显著差异,节能减排本质上是成本优化和提高自身竞争力的过程。航空公司通过不断优化燃料消耗和其他成本,可提高公司单位收益水平,或可扩大票价竞争空间。

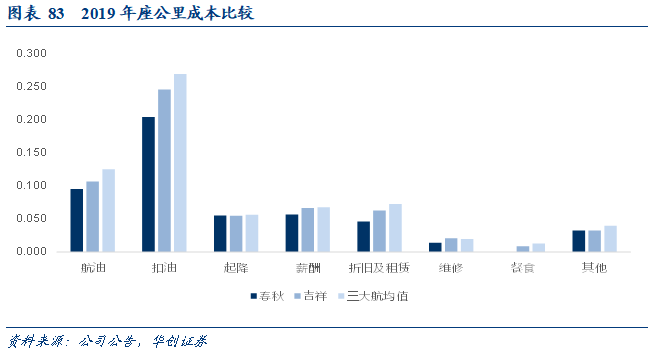

上市航司中,春秋航空作为国内领先的低成本航司,其座公里成本常年显著低于其他航司。

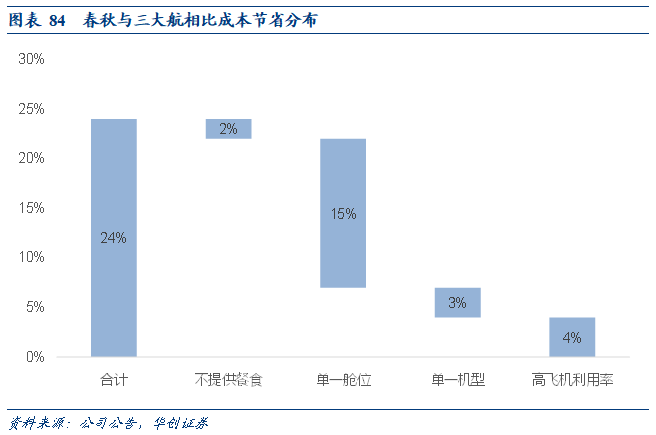

2019年春秋航空座公里成本0.3元,相比吉祥少15%,相比三大航均值少24%;座公里航油成本0.095元,相比吉祥少11%,相比三大航少24%,座公里扣油成本0.205元,相比吉祥少17%,相比三大航少24%。

20H1油价大幅下降帮助各航司节省了大量航油成本,但因ASK大幅下降,各公司单位扣油成本不同程度上涨,越快恢复航空运力越能使得运营处于优势地位。上半年春秋航空座公里扣油成本0.23元,同比增长12%,但三大航平均增加超过50%,吉祥亦超过27%,公司在疫情下更多的恢复运力以及更极致的降成本方式推动了座公里成本表现更为出色。而更低的座公里成本又可以推动公司复飞更多的航班,以达到正向循环的效果。

除日常运营端成本节省外,更新一代机型也可有效较低航油等各项成本,提升竞争力。如春秋采用更多座位的A321NEO型飞机,可帮助公司单位运营成本进一步降低约10-15%的成本

比较公司新引进的A320NEO(240座)和此前引进的A320NEO(186座)平均运营成本,假设均为上海-深圳航线,基于油价5000元/吨,客座率90%计算,预计A321NEO型飞机座公里成本可节省13.4%,座公里航油成本节省17.9%,座公里扣油成本节省10.8%。采用更多座位的A321NEO型飞机,可帮助公司单位运营成本进一步降低。

从全行业来看,各项成本优化均为各航司努力方向,对于提升竞争力和盈利能力具有极大帮助。

3)航空行业根本的碳排放降低有赖于飞机制造商的技术优化。

当前航空业减少碳排放的尝试主要有全电飞机、核能飞机、生物燃油飞机和氢能飞机,但我们认为受制于安全性、经济性等因素,目前这些尝试或均有待技术突破。如果后续氢能飞机技术成熟且制氢成本能降下来,航空行业也有望实现0碳排放。

2、重点行业分析之航运:船舶环保约束不应被低估

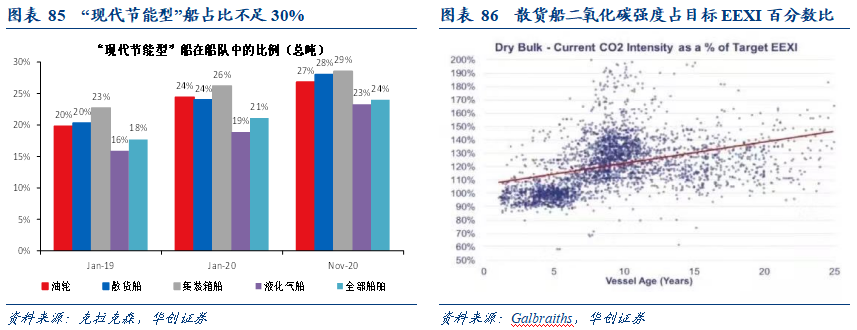

国际海事组织IMO已于去年11月MEPC 75次会议批准引入现有船舶能效指数EEXI,预计2023年生效,其主要用于衡量特定船舶参考条件下,每容量吨英里所排放的二氧化碳克数。

EEXI指数直接对船舶碳排放形成量化约束,目前主要的应对措施为:1)限制船机功率,降低航速;2)更换燃料或加装节能设备;3)旧船拆解,替换节能型新船。

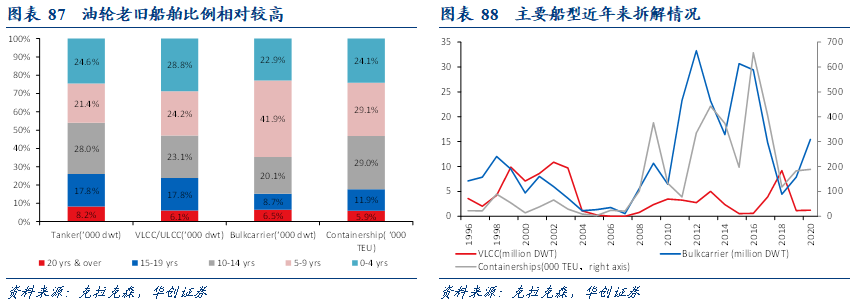

因此,我们认为以EEXI指数为代表的碳排放限制将成为低硫油限令后的又一项重要的环保约束政策。根据克拉克森统计,全球船队运力构成中仅约24%(按总吨计)为“现代节能型”,为满足EEXI要求,近70%的船舶面临降速、换燃料或改造设备三种选择,在避免大幅增加临时成本的考虑下,多数船舶可能倾向于选择降低航速,减少实际运力周转率;同时,老旧船舶在上述三种选择下的经济性进一步下降,拆解量或有所增加,高老旧船比例的油运行业供给预计改善。此外,碳排放要求已明确提出,但具体脱碳规则、船舶燃料技术的应用尚未明确,当前大规模订造新船对船东来说仍存在较大的技术风险,因此短期内的运力供给扩张或相对有限。

3、公路与铁路:关注“公转铁”推进

公路:通过新能源车普及与运输结构转换。

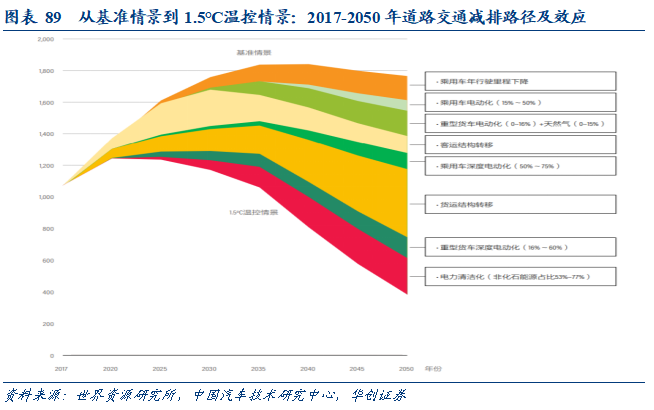

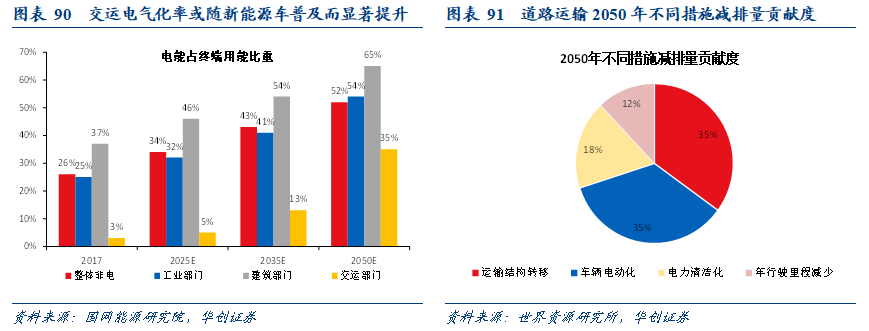

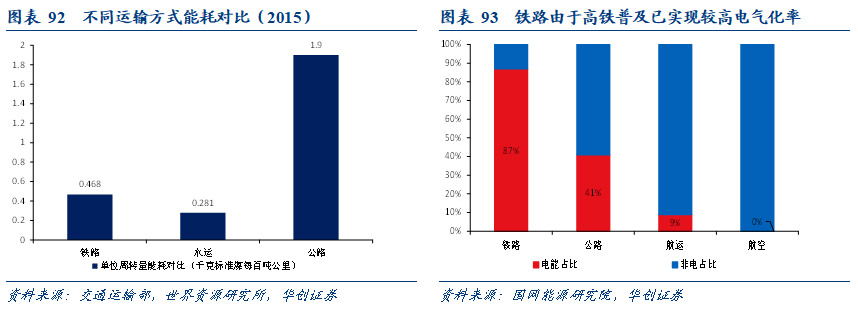

公路运输分为短途公路运输与长途公路运输,短途方面有望随着新能源车的普及,不断提升道路运输电气化率,实现低碳发展,但其对交通运输企业本身的行业供需格局影响相对有限;长途方面,由于公路单位运输周转量能耗远高于铁路、水运,因此存在着较大的结构优化空间,例如从私家车转移到公共交通,从公路货运转移到水路货运或铁路货运发展多式联运(尤其是大宗散货运输),提升“公转铁、公转水”等多式联运比例。根据世界资源研究所2019年测算,到2050年运输结构优化能够为道路运输碳中和目标贡献35%的减碳量。

铁路:或最早碳达峰,受益公转铁运输量转移。

根据国家铁路局统计,2019年全国铁路电气化里程10.0万公里,电气化率71.9%,2014-2019年期间电气化里程复合增速9.0%,电气化率提升了13.9pct。在电能占终端用能比例口径下,我国铁路已实现87%的电气化率,远高于其他领域,其中高铁已全面电气化,铁路或将成为交运板块中最早实现碳达峰与碳中和的运输方式。

此外,铁路还将直接受益于公路运输结构转换带来的“公转铁”需求增量,尤其是高铁板块。

(三)关注潜在受益公司

1、关注运输结构优化路径:如铁路板块,电气化率与单位排放量具备优势、受益运输量转移的京沪高铁;

如具备多式联运布局体系的大宗供应链公司,内贸航运公司等。

2、运力供给约束路径:推荐集运板块,短期内即期运价高位、合约货价格同比高增,长期内行业供给扩张受到碳排放等环保约束明显的中远海控;建议关注散运与油运板块中,行业老旧船比例与拆解可能性相对更高,公司自身节能型船舶配置优于行业的招商轮船。3、成本管控优秀的公司:低成本航空龙头春秋航空或可进一步实现扩张路径。

风险提示:碳中和政策推进不及预期;宏观经济极端情况;行业竞争加剧。

碳中和专题会议

【华创环保公用】碳中和系列二:环保板块低估值掘金

【华创新周期】第3期"对话煤炭化工&公用环保 - 迎接碳中和:低碳转型,能源先行

【华创新周期】第5期|对话钢铁有色:再议“碳中和”

碳中和会议回放专题

详情请关注华创证券研究

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料摘编自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至[email protected]。