来源:上银基金管理有限公司

上周五,上银基金直播间请到了医药行业研究员赵子淇老师,为大家分享医药板块内的原料药及原料药企业所涉及的CDMO赛道,这两个医药子赛道目前估值相对较低、景气度较高,投资价值较凸显。错过了直播的盆友们不要捉急,小编为大家整理了直播中的满满干货,快来医起掘金吧!

一、什么是原料药和CDMO?

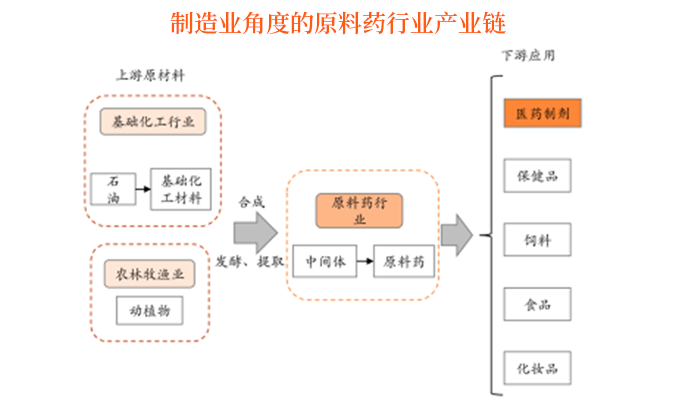

原料药是指用于生产各类制剂的原料药物,是制剂中的有效成分,简单理解就是药物活性成分。

CMO是Contract Manufacture Organization,指为制药企业以及生物技术公司提供医药产品规模化/定制生产服务的机构。而CDMO,Contract Development Manufacture Organization, 指为制药企业提供医药特别是创新药工艺研发及制备、工艺优化、放大、生产、注册和验证、审批生产以及商业化生产等服务的机构。简单理解就是CMO是一种委托生产,而CDMO是一种技术含量更高的委托生产。

原料药和CDMO企业的业务就是生产与提供和原料药有关的产品或服务。

二、原料药行业的投资逻辑是怎样的?

1、原料药行业的细分概念

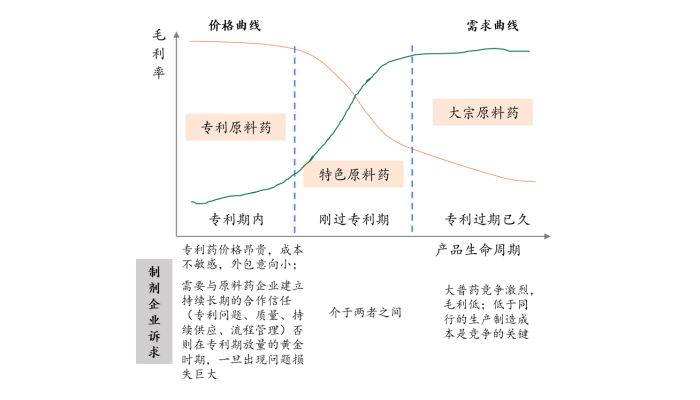

我们根据原料药所处的产品生命周期的不同阶段,可以将其划分为大宗原料药、特色原料药以及专利原料药。

(1)大宗原料药:指那些已经过期比较长时间,终端需求也比较稳定,被大众熟知的产品。比如青霉素,20世纪20-30年代就已经发现了,二战时就已被广泛成熟使用,到现在已经有百年的历史了。大家对于生产青霉素的技术路线都已经非常清晰了,终端需求也比较稳定,因此,原料药企业主要比拼的是价格,毛利率相对也就比较低,容易产能过剩,有时候供给过剩会出现亏损的情况。

(2)专利原料药:与大宗原料药对应的是专利原料药,专利原料药是产品还在专利期内或临床阶段的药物的原料药。专利原料药要么是制药企业自己做,要么委托CDMO来生产。药企更主要会去考虑自己的临床进度和放量节奏,所以质量以及交货能力是其考核的重点。

(3)特色原料药:介于专利原料药和大宗原料药之间的就是特色原料药,像我们比较熟知的心血管类等等慢病领域许多原研药过期不久的,都属于特色原料药。这些品种随着原研药的专利到期,产品得到快速普及(因为价格有了一个明显的下降),产品迅速放量,终端需求非常旺盛,也可以保持一个比较可观的利润水平。

2、原料药和CDMO行业的市场空间

原料药以及CDMO行业的市场空间巨大。

(1)从原料药的角度看,全球2019年原料药的市场规模大概为1800亿美元。

(2)从CDMO以及CMO的角度看:在商业化阶段,全球目前的化学药销售规模约7000亿美元,生物药销售规模约3000亿美元,化学药的成本占比约为10%左右,生物药的成本占比为20%左右,假设未来达到40%左右的生产外包率,则对应化学药以及生物药的商业化CDMO市场空间合计为520亿美元。研发阶段,全球每年的研发费用约为2000亿美元,CDMO的渗透率假设达到5%,也对应100亿美元的市场。

3、原料药及CDMO公司的成长逻辑。

原料药和CDMO公司的成长路径非常清晰。可以从“量”和“价”两个角度来考量。

“量”的方面比较简单,就是扩产能,比如说对于专利原料药也就是CDMO来讲,假设前几年这个药品还在临床阶段,今年获批上市了,那未来这个药品对于原料药的需求也会从原来的公斤级变成吨级,可以给企业增加不错的收入。

价格方面则可以分为很多种,首先可以是产品的升级,中间体向原料药转换。比如说目前很多企业还在给印度供应中间体,印度把中间体做成原料药供应给欧美市场。那如果现在直接给欧美供原料药,就可以把原来印度的那一份钱也赚了。其次是从非规范市场向规范市场转移,欧美对于原料药以及制剂的法律法规要求比较高,属于规范市场,能够稳定供应的厂家相对较少。过去,中国的市场相对不够规范,大部分原料药和中间体都是供应给非规范市场,净利率就比较低。随着原料药企业国际化的推进,各项生产质量控制符合欧美标准,我们就会转向供应规范市场,自然也就会享受比较不错的价格。接着是一些新品种的开发,现实世界里有不少制剂过了专利期还是被原料药研究所垄断,因为有些药物制作难度较大,如果有些原料药企业能够攻破技术难题,那么未来无论是自制仿制药还是供应原料药都可以享受一个非常好的竞争格局以及较高的利润水平。

三、当下为什么看好原料药以及CDMO?

总体来说,我们认为目前对于中国的原料药以及CDMO企业来说是一个战略机遇期,基于现有条件,国内的相关公司有在这个阶段实现跨越式发展的可能。原因如下:

(1)原料药以及CDMO行业的产业地位在整个药品产业链中快速提升。制剂端方面,中国过去属于非规范市场,各种原料药作为标品,只比拼价格,那原料药企业的盈利能力自然很差。后来随着一致性评价、带量采购陆续推出,叠加原辅包关联审评审批,制剂企业为了使制剂符合一致性评价,不得不选择交货能力强,品质达标的原料药企业,原有许多小化工作坊被逐步淘汰,龙头原料药企业的产业地位得到加强。供给端方面,则更为明显。环保产能出清、制剂端的规范化要求导致小企业被淘汰,龙头的成本优势等等方面的因素导致目前供给端不再像过去会出现无序盲目的扩张,保证了原料药端的竞争格局不会出现大幅度恶化,其产业地位也就自然得到了保证。

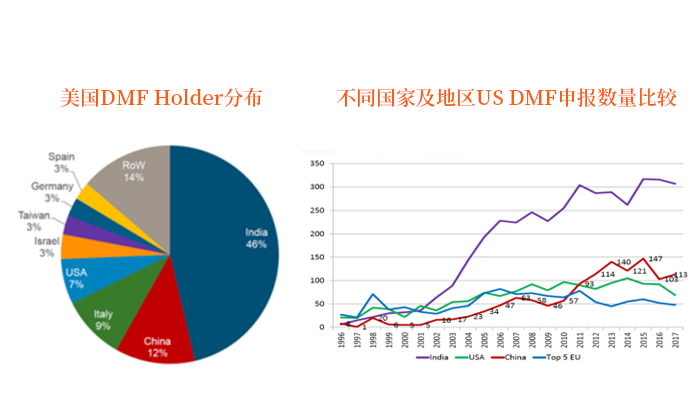

(2)中国企业在全球原料药以及CDMO行业中产业地位持续提升。在全球原料药以及CDMO行业景气提升的过程中,最大的受益者就是中国和印度。

而比较中印两国的原料药产业,我们可以发现印度具备先发优势:由于历史原因印度比中国更早的开始接触规范市场,已经形成了一套规范市场的原料药的供应体系。中国过去多为非规范市场,在品种、法规监管、环保合规等方面没有达到欧美规范市场要求。

但目前中国的优势是多维度的。

首先,中国在产业链方面是全方位的领先。(1)印度没有完整的化工产业链,其原料药产业对于中国的依赖度很高,其中大约57-60%的中间体从中国进口。所以相对于印度,中国原料药企业可以节省15-20%的成本。(2)在交通运输以及基础设施方面,中国完全碾压印度。

其次,在人才方面,中国的领先也是非常明显的。中国劳动力平均受教育年限远超印度,拥有全球最大的生物医药工程师红利,这将使得中国在CDMO产业上比印度更有长期竞争力。

另外,中国的气候条件也更适合原料药产业。印度由于纬度原因,气温远高于中国,导致了其在发酵类产品的缺失。

结合这些优势,我们认为未来中国是有很大机会取代印度成为全球原料药以及CDMO行业的第一。

总结

当下的原料药以及CDMO已经不是大家认知中的“传统产业”,而是“先进制造”,可以看成医药领域中的“芯片与半导体”,制造业的壁垒一旦形成,除非遇到技术革命,一般很难打破,龙头集中度会持续提升。因此在这个景气的原料药以及CDMO行业中,我们还是持续看好相关上市公司。

聚焦国民医药刚需