突发!“顶流”基金经理放大招,三大百亿基金同日宣布:大幅放宽限购!释放明显信号…

好发不好做,密集限制大额申购这些公募基金的动向往往被业内视为行情火热的风向标,相反,好做不好发,明星基金经理打开大额申购,也一定程度上反应出基金目前规模变动,申赎情况及基金经理对后市的看法。

基金君发现,就在今天(3月11日),交银施罗德基金杨浩、中欧基金周应波等“顶流”基金经理旗下基金公告率先调整大额申购上限,这涉及3只百亿级主动权益基金,合计规模超370亿。

杨浩、周应波率先放宽大额申购

春节之后市场一波急跌,此前高涨的市场人气有所消减,不过,市场也悄然出现一些乐观信号,部分此前因申购资金大量涌入而限制大额申购的明星基金开始放开大额申购。

3月11日,交银施罗德基金发布两份调整基金大额申购的公告,牵涉到的正是有着“交银三剑客”之称的基金经理杨浩。

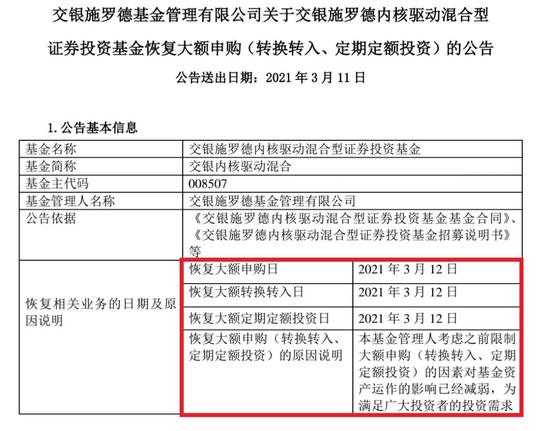

交银施罗德内核驱动混合公告称,基金管理人考虑之前限制大额申购的因素对基金资产运作的影响已经减弱,为满足广大投资者的投资需求该基金将于3月12日恢复大额申购、大额转换转入及大额定期定额投资。

今年1月18日,交银施罗德内核驱动混合曾发布公告,为保护现有基金份额持有人的利益,稳定基金规模,追求平稳运作,对单笔金额在人民币100万元以上的申购及转换入申请进行限制。

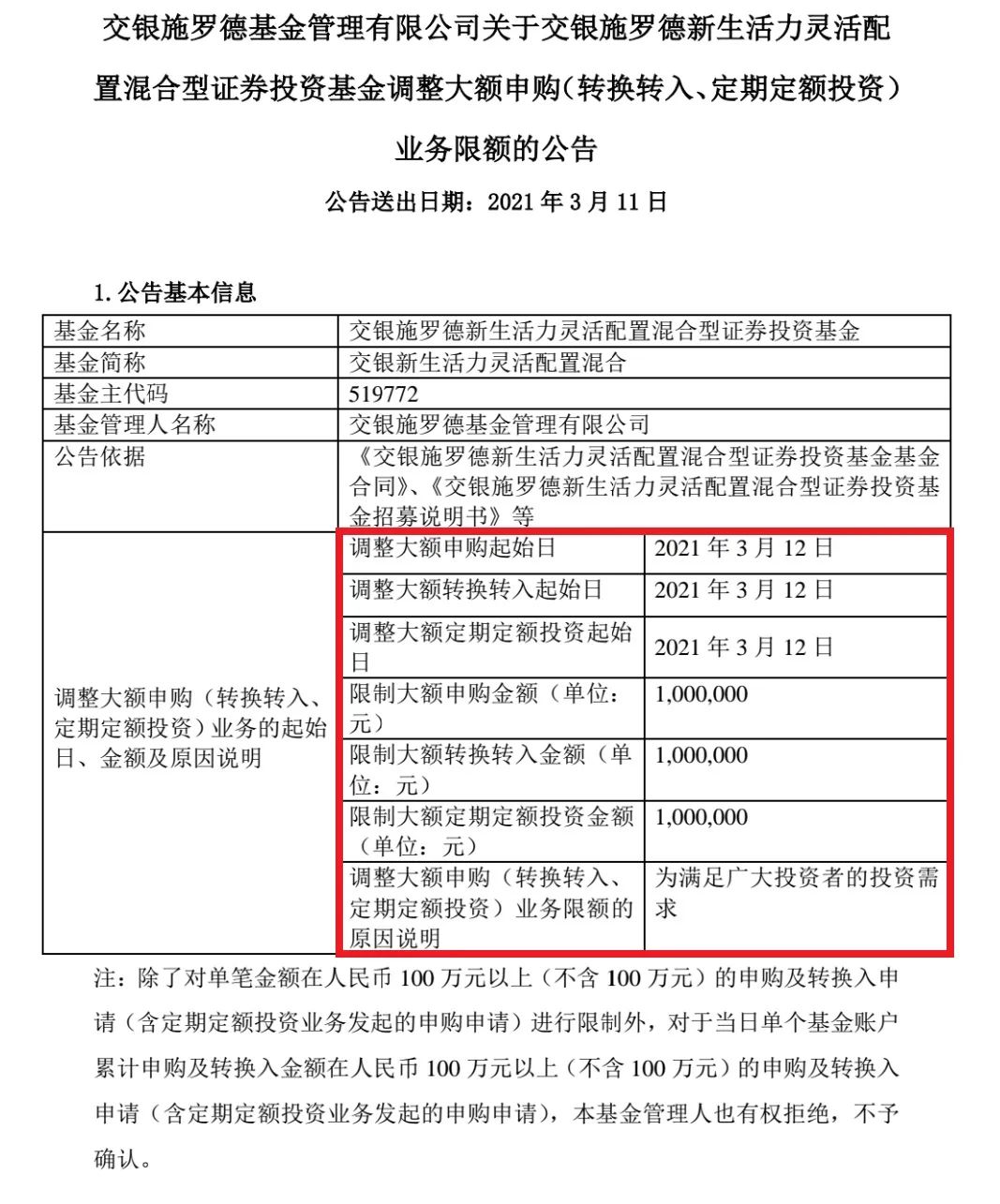

无独有偶,杨浩管理的另一只基金——交银施罗德新生活力混合也同步调整了大额申购限制,3月12日起,将原来单笔金额的上限由10万元上调至100万元。

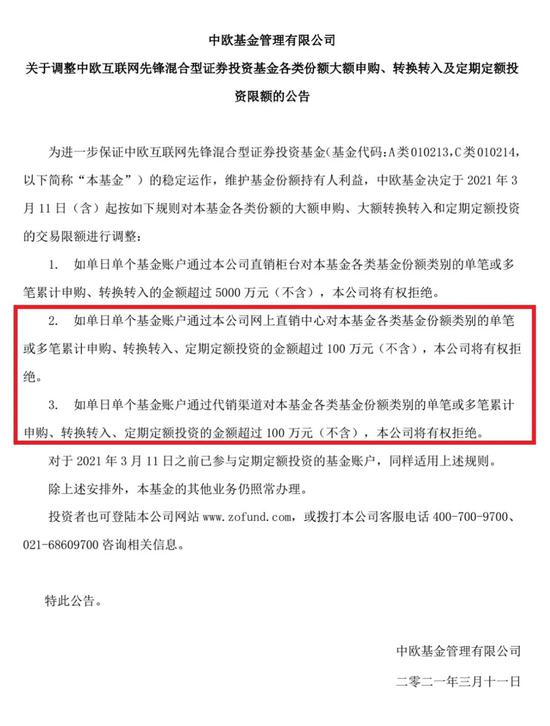

另一位明星基金经理周应波所管的中欧互联网先锋混合基金也在3月11日调整了包括公司直销柜台、网上直销中心、代销渠道等各渠道大额申购上限,其中网上直销中心、代销渠道的大额申购上限由原来的10万元调整至100万元,直销柜台的大额申购申购上限依旧维持5000万元不变。

“节前市场的大幅上涨吸引了大量投资者追涨入市,基金公司对部分热门绩优产品进行大额申购限制在很大程度上可以缓解资金快速涌入摊薄既有投资者的收益,同时也避免投资者冲高买入。而经历了节后几周市场的大幅下跌后打开大额申购,一方面是考虑到目前市场的热度降低,投资者入市的热情也有所降温,资金流入对基金投资运作的影响已有所减弱;另一方面,此轮市场急跌也使得不少产品面临赎回的压力,打开大额申购一定程度上也可以帮助基金缓解赎回上的压力,保证基金的平稳运作。” 针对近期部分明星基金经理率先调整大额申购额度,晨星基金研究中心基金分析师屈辰晨如是分析。

关键时间点

屡屡见明星基金打开申购

明星基金经理所管理权益类基金的开放申购赎回或者暂停申购等行为,均被市场所重视。而从历史情况看,经常出现在关键时间点明星基金打开申购的情况。

在2020年的一季度,也就是一年前,市场正遭遇了疫情影响处于震荡之际,在这个非常时刻,也出现了明星基金经理管理产品打开大额申购。

基金君发现,当时有谢治宇等顶流基金经理管理产品开放大额申购。如当时兴全基金旗下兴全合泰混合基金、兴全商业模式、兴全轻资产、兴全合润等。

此外,备受关注的易方达张坤管理的易方达中小盘基金,当时也调整了大额申购金额限制,在去年2月将申购上限门槛从10万调整了100万。当时还有交银施罗德基、信达澳银、东吴等公司旗下绩优基金宣布开放大额申购。

据一位基金公司人士表示,打开大额申购,这一方面可以为基金补充弹药,利于基金经理逆势布局,一定程度上也可避免基金业绩受到赎回的冲击;另一方面也是代表看好A股中长期走势,引导基民理性投资。

据基金君了解,也有不少基金公司在商量是否对一些限购品种放开大额申购。因为放开大额申购可以让基民适时分批逆势布局,放开大额申购也便于基金经理分批买入估值合理的公司。

从历史情况看,不少优秀的权益基金在一些关键时间点打开申购,其实是一个市场关注的标志性事件。据一位基金公司人士也表示,基金投资管理需要做好规模和业绩的平衡。比如,在股市上涨期间,大量资金买入会摊薄存量投资者的收益;而在股市下跌期间,资金的集中赎回,可能会被动地让持股仓位走高,存量投资者亏损更大。基金公司有效控制规模,就是为了做好产品的投资管理,公平对待投资者。

近期基金自购增多

不仅绩优基金纷纷打开申购,近期基金公司自购明显增多。

如3月9日兴华基金宣布,运用固有资金300万元申购公司旗下兴华永兴混合型发起式基金。

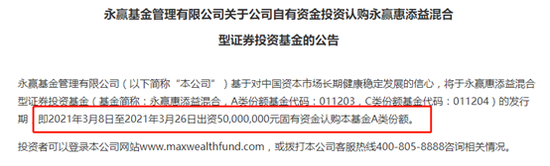

此外,3月8日,永赢基金宣布,永赢惠添益混合型证券投资基金的发行期内,即2021年3月8日至2021年3月26日出资5000万元固有资金认购基金A类份额。

此外,长盛基金、汇添富、财通等基金公司在今年也宣布自购旗下基金。

Wind数据显示,春节后,即在2月18日截至3月8日,除了永赢基金,富国、汇添富、天弘、华夏等10家基金公司开启自购模式。短短两周内,基金公司累计自购总额近2亿。

同时,基金经理也在近期布局较多。如永赢惠添益拟任基金经理李永兴自购了100万,以彰显其对市场信心。

而3月5日,李琛也自己出资200万认购新基金广发睿鑫混合基金。

据基金君了解,近期不少新基金发行过程中,基金经理出资自购,资金量从100到600万都有。这代表一种态度,在市场极度恐慌情绪中,能出资和基民站在一起,这批自购资金给了很多投资者勇气,坚定了长期持有的信念。

不过,2021年春节后的自购,也和新基金发行遇冷的压力有关,基金公司申购的大多是刚发行的新基金。但是基金市场往往是“好发不好做,好做不好发”,目前市场震荡投资机遇在不断增大。

基金投资收益与风险并存

全球市场宽幅震荡,投资者的心境也随着基金净值大幅波动而波澜起伏。

一些细心的投资者发现,年前部分热门基金讨论区成为大型相亲现场,年后随着基金收益大幅波动,讨论区已是另外一番场景,不见了往日晒收益的喜悦,如今既有基金收益出现浮亏的压力,也有卖出后遇上基金净值反弹的懊恼。

“全球市场震荡其实告诉投资者,市场一定不是一成不变的,过去两年的强劲上涨并不是市场长期合理现象,市场一定在波动中、在震荡中成长,那么面临这种波动的时候,投资者应该是重新审视下自己的组合,在之前市场持续向好的环境下,是否有过于冒险的投资倾向?是不是投资过于风险集中?然后再平衡自己的组合,至自身可以承担的、一个比较舒服的、相对平衡稳健水平。另外,短期市场的价格波动并不会改变中国经济的长期趋势,也不会改变上市公司的整体质量,所以在投资上建议坚持长期投资,在合理的水平上通过承担一定风险水平,获得未来合理的回报。“上海证券基金评价研究中心负责人刘以千表示。

屈辰晨也指出,2019-2020年连续两年的牛市以及公募基金的赚钱效应吸引了不少新基民跑步入场,大部分新入市的投资者对基金赚钱的原理不了解,也缺乏对风险的认知。此轮市场急跌对于这些新投资者而言,也是一次认识到基金投资收益与风险并存、重新审视自身风险承受能力的机会。

“‘杀跌’最易亏损”,去年年底,富国基金经理朱少醒也在公司举报的权益投资策略会上直言,通过过往一些持有人的投资收益盈亏比例分析,就拿他自己管理的富国天惠基金来看,该产品已经存续15年了,累计收益差不多是20倍。持有人一半应该都是挣钱的,但实际上,数据分析结论有点吃惊:其实还是相当一部分客户没怎么挣钱,甚至有部分亏损的。

其原因主要在于持有人在投资过程中一些不好的习惯—追涨杀跌。特别是在短期的波动中,杀跌卖出基金,频繁操作,最后造成实质性的亏损。“对一个净值持续创新高的基金而言,‘追涨’最后还是能挣钱的,最容易造成亏损的就是‘杀跌’。在市场波动比较大的时候承认亏损出局,后续回拉的时候再没回来,这种情况下就会造成实质性的亏损。”

朱少醒也提醒,过去两年市场收益率比较好,但投资者不能把当时比较好的市场收益率,当成一种对未来的必然预期。反而在这个时点,随着市场环境的改变,未来想获取收益的难度以及对经理人的挑战或许会更大,市场需要更优秀的管理人花更多的努力去获取收益。