来源:基尔摩斯

2019年以来,公募基金发展迅猛,尤其是权益基金,更是其中的佼佼者。

在这波浪潮中,一批中生代主动权益基金经理强势崛起,以扎实的投资能力,缔造了不俗业绩,长盛基金的钱文礼正是其中优秀代表。

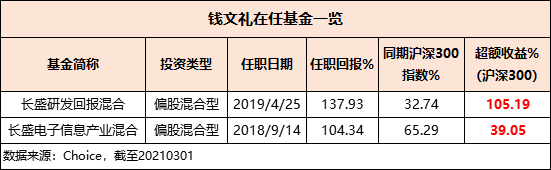

钱文礼是长盛基金内部培养的中生代实力派基金经理,他拥有十多年的投研经验,2013年12月加入长盛基金,历任行业研究员、基金经理助理等职务,2017年10月开始做基金经理。目前共管理2只基金,长盛电子信息产业混合、长盛研发回报混合,任职期限均在一年以上。

Choice统计显示,截至2021年3月1日,长盛电子信息产业混合、长盛研发回报混合,任职回报均翻倍,分别是104.34%、137.93%,年化回报分别是33.58%、59.35%,大幅跑赢同期沪深300指数。

从业多年,面对多变的A股,钱文礼表示,他的投资理念很简单。

第一,坚守自己的能力圈。

在未加入长盛基金前,钱文礼先后在平安证券、金元证券、国海证券做研究员,扎根TMT领域。

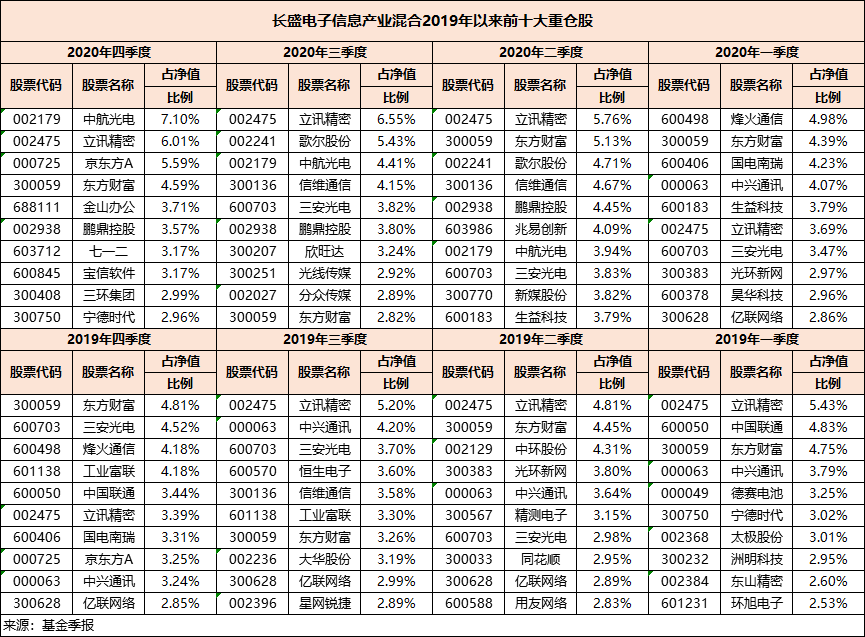

翻阅长盛电子信息产业混合自2019年以来的前十大重仓股,能够发现,它的持仓股基本集中在其擅长的TMT领域,尤其是通讯和电子。即使在2019年、2020年消费、医药大热的年份,钱文礼的持仓也没有太多的偏离TMT领域。

钱文礼坦言,隔行如隔山,能力圈之外的行业有些他“看不懂”,而他对在看不懂的领域赚钱没有把握。

第二,在能力圈内找最优秀的公司。

在选择公司上,注重定量+定性,双重分析。

正所谓,良好的财务状况是好公司的最重要的表现形式,定量上,钱文礼喜欢财务质量“扎实”的公司。

具体到财务指标上,他喜欢净资产增速刚好等于现金增速的公司。

钱文礼表示,利润增长高固然可喜,但是对于长期投资人而言,净现金和净资产的增速才是关键。在理想的财务模型里,净现金的增长最好等于净资产的增长,增速越高说明公司每年给投资人赚钱越快,这样的公司即使从PE上看略贵,但是这都只是投资周期的问题。贵的时候投资回收周期可能略长,便宜的时候投资回收周期越短。对于长期投资人而言,投资回收周期恰恰是持有这类公司最大的优势。

定性分析上,优选具有好的管理层+好机制的公司。

好的公司都有一个高效执行力强的管理团队,无论在行业高峰或者行业低谷的时候,都能保证经营的持续稳定增长。

赛道不能作为长期投资的依据,即使处在不是所谓的好赛道中,如果有好的机制,也能做出非常卓越的经营业绩。

在市场风格的变幻中坚守自己的能力圈,不随波逐流,不抱团的“成长匠人”钱文礼不负所望为基民交上了一份亮眼业绩。

值得注意的是,拟由钱文礼担任基金经理的长盛成长龙头混合(A类011181,C类011182)将在3月10日发行,该基金是长盛基金根据钱文礼的投资特点和能力圈量身打造的新作。

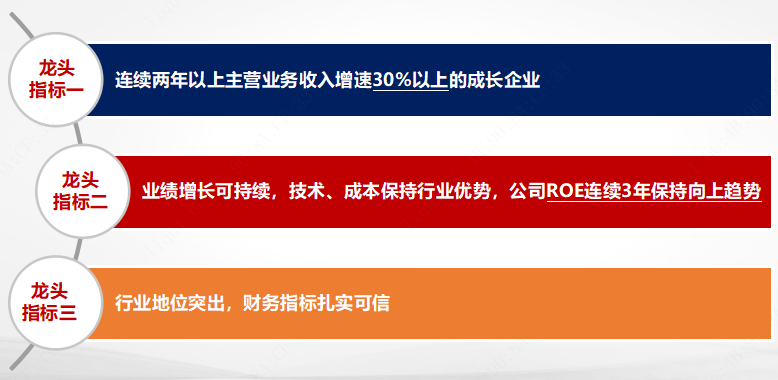

据钱文礼介绍,其对“成长龙头”的界定有三类:

至少满足以上条件之一才会进行纳入股票池。

经过2019年、2020年连续两年的大涨,市场普遍对今年预期收益降低。

钱文礼表示,当前经济环境和估值都不支持大幅持续上涨行情,为保障建仓期间回撤风险,长盛成长龙头混合(A类011181,C类011182)将在市场回调期建仓,随着市场不断回调逐步增加仓位。

自2月18日以来,A股持续下跌,各大指数跌幅都在10%以上,新发基金骤冷,事实上,对于新基金而言,当前是“好做不好发”,随着这一波的杀跌,众多优质股票砸出黄金坑,有利于新基金捡到便宜的筹码。

长盛成长龙头混合聚焦我国高质量经济发展过程中“锻长板”、“补短板”、“新内需”三大成长主题,发掘技术领先高成长行业、自主研发国产替代以及新技术和行业三类龙头企业带来的投资机会。

投资范围更为全面灵活,股票资产占基金资产的比例为60%–95%,还可投资于港股,合同约定投资于港股通标的股票的比例占股票资产的10%-50%。

有望成为钱文礼发挥其成长投资能力的又一力作。

风险提示

长盛研发回报成立于2019年4月25日,2019年、2020年净值增长率分别为25.13%、76.92%,同期业绩比较基准收益率分别为-1.98%、10.42%。数据来源:长盛研发回报定期报告,统计日期:2019年4月25日至2020年12月31日,业绩比较基准:中证500指数收益率×50%+恒生指数收益率×30%+中证综合债指数收益率×20%。

长盛电子信息产业2012年、2013年、2014年、2015年、2016年、2017年、2018年、2019年、2020年净值增长率分别为-6.20%、74.26%、36.10%、88.27%、-24.93%、-0.18%、-33.09%、49.72%、55.15%,同期业绩比较基准收益率分别为-7.63%、33.88%、20.14%、52.21%、-18.16%、10.07%、-28.39%、50.58%、19.99%。数据来源:银河证券、长盛电子信息产业定期报告,统计日期:2012年3月27日至2020年12月31日,业绩比较基准:80%×中证信息技术指数收益率+20%×中证综合债指数收益率。

基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资者应认真阅读《基金合同》《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

我国基金运作时间较短,不能反映股市发展的所有阶段,基金过往业绩不代表未来表现,其他基金业绩不构成本基金业绩的保证。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成该基金业绩表现的保证。基金有风险,投资需谨慎。