来源:基尔摩斯

2019年,多只主动权益基金全年收益翻倍,推动一批批基金经理声名大噪,如广发基金的刘格崧、华安基金的胡宜斌、银华基金的刘辉。

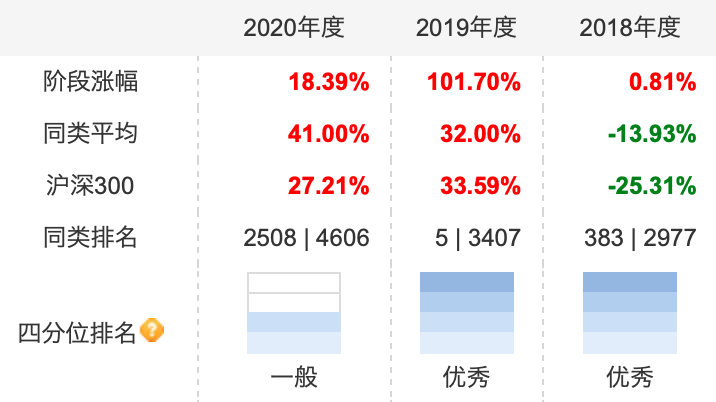

然而,不同于刘格崧、刘辉成名作依旧在2020年有不错的业绩表现,胡宜斌的华安媒体互联网在2020年却表现一般,全年涨幅仅有18.39%,未跑赢同期沪深300指数。

图:华安媒体互联网各年度业绩

来源:天天基金网

正是由于2020年的一般业绩,大量投资者选择赎回,让这么一只规模曾经达到115亿的明星产品至今只有60亿(截至2020年底)。

虽曾想,自2月18日指数回调,抱团股大跌,众多基金跌幅超过10%之际,华安媒体互联网却不跌反涨,2月18日当天大涨4.05%,

Choice统计显示,截至3月5日,该基金近1周涨幅0.57%,近1月涨幅7.97%,年内回报11.73%。

回看2020年华安媒体互联网各季度的持仓,我们能够,

该基金不持有抱团股、不爱酒、不爱白马股,独爱传媒概念股,如分众传媒、万达电影、歌华有线、华策传媒等,尤其在前三个季度,持仓比重稍高,直到四季度减持了仓位过高的传媒部分配置、以及估值过高与其基本面不能完全匹配的电动车行业配置,增加了对于顺周期板块的配置比例,包括下游涉及电子电器、 家电、新能源汽车的上游原材料板块和半导体板块、远期受益于疫情逐步修复的服务业、以及基本面受益于总量修复兼具估值修复的大金融板块。

正是由于此调仓让华安媒体互联网避开春节回来后的大跌。

事实上,这样的布局恰反应出胡宜斌的投资风格,左侧布局,逆向投资。

像在2019年的4月-6月,当时电子股的跌幅是非常显著的,彼时全面调仓到电子股的华安媒体互联网在6月排名倒数第一,胡宜斌直言那时候极其孤独。一如2020年,他布局传媒。

业内把胡宜斌的投资风格称为smart beta,实际上是通过不断的调仓切换行业,来抓取行业成长性最大的,或者说戴维斯双击那个阶段。

可是,回过头看,其实每一个主升浪的时候,在左侧布局的时候都是挺痛苦的。因为在左侧布局成长股的时候一定是孤独的,因为如果这个市场很多人认同你,可能就不是底部。

而成长股的本质是一个周期性螺旋上升行业,这给smart beta选手创造很大机会。需要在痛苦的时候买入,需要在行业欣欣向荣时卖出,然后去寻找下一个痛苦的行业。

胡宜斌本人是一位走成长股投资的基金经理,他先后在长江证券、上投摩根做计算机行业研究员,在上投摩根的第二年做了整个新兴产业组的组长,负责整个TMT行业,再加一些类似于偏战略新兴产业,比如国防军工、电力设备。2015年5月加入华安基金,同年11月做基金经理,管理华安媒体互联网。

华安在选择投资经理的时候,是有一些刚性要求的,比如说要是产业背景出身,尤其是从事成长股这方面的投资。可以看到以TMT为主攻方向的基金经理,基本上都是有产业背景出身的,胡宜斌也不例外。

在成长股高点的时候做了基金经理的胡宜斌也确实交出一份亮眼的业绩答卷,

经历19年爆红,20年沉寂,如今那位曾创造翻倍基神话的成长股选手回来了?

附胡宜斌2021年展望

胡宜斌认为市场有以下几类机会:

1. 疫情弱化及总量修复:疫情对宏观经济影响趋于弱化,内外需复苏有望持续拉动制 造业和终端消费高景气,相关制造业和服务业的基本面和估值修复箭在弦上,在总量修复的背景下,顺周期板块包括制造业、周期、金融、服务业均有结构性机会。

我们关注到制造业和服务业大部分细分领域在 2020 年下半年就已经得到显著的估值修 复,未来仅存在盈利确认以及盈利超预期的投资机会,而周期和金融板块中,仍有大量来自于 2021 年报表盈利裂变叠加估值修复双击的投资机会;

2. 碳中和:碳中和作为未来相当长时期内的全球政策共识,有望继续催生可再生能源及其下游终端消费的投资机会。同时,我们也关注到该板块中部分标的估值较高,反应了一些极为乐观假设下的远期盈利预期,存在估值不具备持续性的可能性,因此我们在该方向寻找投资机会应对估值和基本 面的判断更加严格,避免在交易拥挤的细分领域中承受资金踩踏风险;

3. 商品价格:在疫情对终端耐用消费品(如电动车、传统燃油乘用车、家电、电气电 气等)需求拉动,以及全球碳中和方针对传统能源(如煤炭、石化)、高耗能行业(钢铁、电解铝)的产能限制下,耐用消费品(如电动车、传统燃油乘用车、家电、电气电气等)上 游原材料存在阶段性严重供需错配的可能性,此类商品价格有望在2021 年第一格旺季迎来 价格牛市;

4. 5G 创新周期:与此前所有科技周期相同,我们对 A 股在本轮科技周期中诞生具备强大创新性、颠覆性的应用和内容端投资机会保持乐观。

但是与此前相比,我们观察到 5G 应用周期由于涉及面较广,推进速度低于我们此前预期,导致应用端投资机会表现并不突出,且应用推广速度缓慢进一步降低了 5G 基础设施建 设的经济动力,在 2020 年下半年对投资端表现出了显著的负效应。因此我们认为,2021 年我们在不盲目乐观的背景下,继续紧密挖掘并跟踪 5G 应用在在新渠道、新技术(5G、AR/VR、 超高清、云游戏等)、新硬件(5G 手机、智慧电视、智能汽车、可穿戴设备等)、新形态(短 视频、ACG、直播电商等)的投资机会。

风险提示

我国基金运作时间较短,不能反映股市发展的所有阶段,基金过往业绩不代表未来表现,其他基金业绩不构成本基金业绩的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其它基金的业绩不构成该基金业绩表现的保证。基金有风险,投资需谨慎。