来源:先锋基金

全球资本市场都在新年跑步进入“大分化”时代。在流动性充裕的大环境中,资金加速拥抱优质资产。美国股市在拜登正式入主白宫和控制两院,以及推动抗疫和经济刺激政策的大背景下,进一步加剧2020年的龙头集聚抱团。

在2020年,市值大于5000亿的美国股市个股全年涨跌幅中位数到达37.81%,而市值小于50亿的个股全年涨跌幅则收跌1.17%,龙头大幅跑赢非龙头。

在A股,以贵州茅台为代表的核心资产不断突破估值上限,而没有基本面支撑的劣质个股则逐渐被市场抛弃,市场也呈现类似美股的极致的大分化格局。不仅是风格及行业层面,个股表现也在快速拉开差距,A股龙头持续走强、“好东西”越来越贵,市场二八分化甚至是一九分化愈演愈烈。机构所推崇的“茅指数”,以消费、医药以及科技制造等领域拥有较强成长性及技术实力的35家龙头公司,大幅跑赢市场,A股龙头集中趋势进一步强化。另一方面,市场也在转向价值洼地。香港股市也吸引了港股通的南下资金。

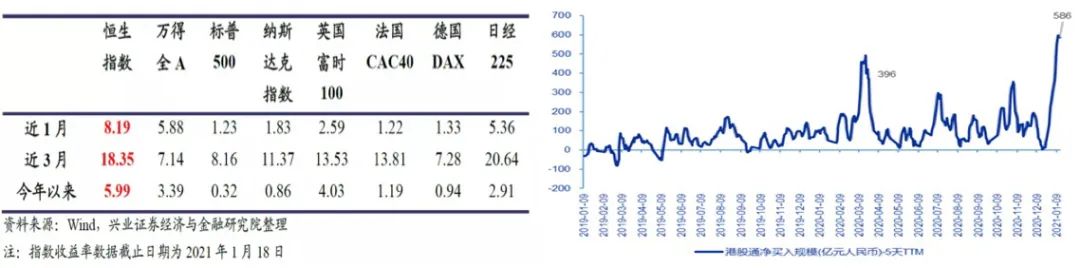

1月19日港股通净流入额高达265.92亿港元,再创历史新高。最近1个月,恒生指数涨幅高达8.19%,领跑全球主要股指。

本期我们就来聊聊抱团之下的港股市场的价值洼地。

回顾美国资本市场,美股龙头的股价表现长期优于非龙头,优胜劣汰已经成为常态。以流通市值前20%代表龙头,后80%代表非龙头,美股在大小市值个股之间存在着长期且显著的涨跌分化现象。自1970年以来,流通市值前20%的个股在绝大多数时间里表现更优,1980年以来龙头个股更是连续40年跑赢非龙头,大市值龙头涨幅更为显著。

在国内,近期大陆资金南下速度显著加快,主要增量可能来自于新发行基金分流南下。这一轮资金南下速度自去年底显著加速,截止1月14日,近5天南下资金规模已经达到586亿,创下阶段性新高。1月可认购的新发行基金数量达到85家,其中可配置港股的基金数量占比已达到68%, 1月可认购新发行基金规模可达到4350亿,其中可配置港股的基金规模预计能达到3610亿,占比达到83%,目前大部分新发行基金都是可以配置港股通股票的。12月18日以后资金南下速度显著加快,新发行基金加大分流南下配置港股的比重,毕竟当前港股风险收益比已经相对占优。

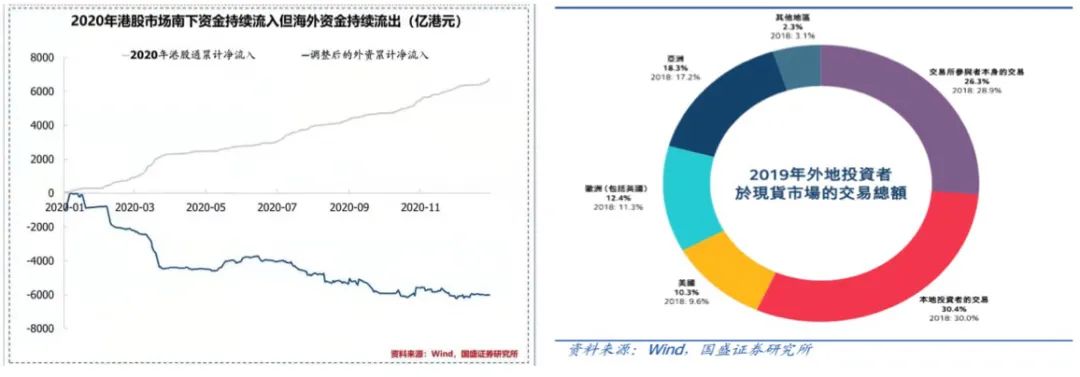

一方面,A股“国际化”已成为趋势,海外资金在人民币和人民币资产吸引力不断增加的驱动下,加速流入,配置A股的稀缺核心资产。另一方面,与A股“国际化”相对应,港股也在悄然“内资化”。大陆的南下资金也已成为港股市场一股不可忽视的力量。截至2020年末,港股通累计净流入规模已达1.73万亿港元,持有港股市值近2.1万亿港元,占港股总市值4.4%的比重。无论在流入规模还是在市值占比,均已接近外资流入A股的水平。而在成交占比方面, 2020年港股通参与的交易已占到港股市场总成交额18%左右。考虑到交易的双向性,占港股总成交额的9%。另一方面,2018年来自中国内地的资金成交额占港股市场总成交的11.7%,2019年大致相同。2018年和2019年这两年港股通占港股总成交额的6%,也意味着港股通以外的中国内地资金成交占比也在6%左右。假设2020年这部分的占比不变,则2020年来自中国内地的资金占港股市场总成交金额的比重已提升至15%左右,占港股外地资金比重的1/3以上。从交易者结构角度看,南下资金毫无疑问已经跻身港股主流参与者之列,与国际资金和香港本土资金并驾齐驱。

与大陆资金南下相反,新冠疫情、美国总统大选、英国脱欧协议等不确定性持续扰动,全球风险偏好显著回落,全球资金对新兴市场受创更重,去年2月以来海外资金持续流出港股市场。2020年全年外资净流出港股规模近1.9万亿港元。而即便剔除2020年1月20日、2月10日国内疫情全面爆发阶段,花旗、渣打等账下托管的港股规模巨幅缩减,以及11月5日花旗账下托管阿里巴巴股票大幅增加影响,2020年全年外资流出规模仍接近6000亿港元。

在外资流出的同时,2020年仅是港股通渠道累计净流入规模便接近7000亿港元,在很大程度上对冲了外资流出的影响。国内南下资金已在事实上成为港股市场最重要的资金增量和决定市场表现的压舱石。年初以来,南下资金爆发式流入港股。今年以来12个交易日内港股通已累计净流入超1800亿港元。伴随南下资金加速流入,港股也因此领涨全球。

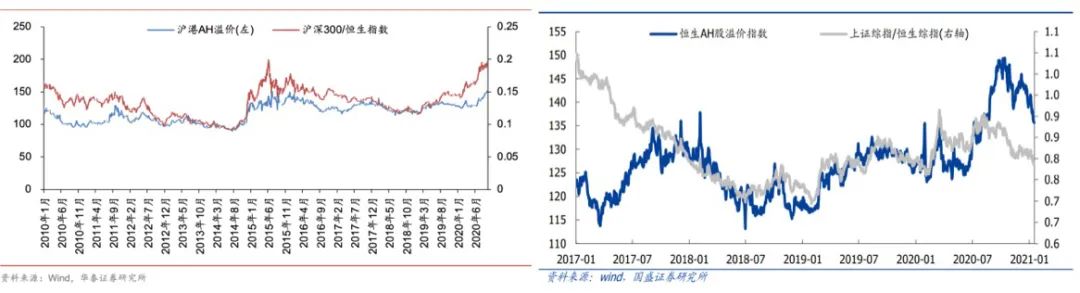

从估值来看,港股相对于A股有着相对估值的优势。AH溢价去年底已突破近期历史新高。从板块来看,港股科技巨头和价值龙头将极大受益于南下和海外资金的共振流入和抢筹。首先,行业层面,无论是港股通南下资金、还是海外资金,都对港股资讯科技行业和金融业有大规模的持仓,而且基本集中在前5大龙头。其次,个股层面,腾讯、美团、阿里等科技巨头,以及建行、工行等价值龙头也在南下资金和海外资金持仓中排名靠前。2021年,伴随南下和外资共振流入,港股科技巨头和价值龙头也将持续受益。

2021年1月18日,香港交易所推出恒生科技指数期权。该期权的标的恒生科技指数包含香港上市的30只市值最大的科技股。2020年7月,恒生指数公司发布了恒生科技指数,是香港上市的科技股市场指数,包含香港上市的30只市值最大的科技股,反映香港上市的科技公司整体市场表现,覆盖高成长的科技、医疗行业,包括大量内地科技龙头公司。2020年该指数上涨了73.63%。

展望未来,今年公募基金发行将继续保持较快速度。保险、私募以及其他类机构投资者也将有资金流入潜力。在港股估值保持吸引力的前提下,南下资金近年年均流入潜力可能维持在5000-6000亿元的高位。中长期来看,大陆机构投资者在A股和港股之间的持仓比例可能会与两边的流通市值比例大致相匹配。

一方面,中国经济仍在复苏阶段,2021年盈利继续可能维持高增长,香港中资股2021年也预期将有显著盈利增长,而港股市场相对更看重盈利。其次,香港市场估值依然比A股具备估值优势,A/H上市公司的港股折价依然高达大约37%,同类行业的对比也显示多数行业港股比A股估值要低,仍然属于机构资金抱团的价值洼地。当然,港股更受国际流动性影响。海外疫情防控、经济复苏以及风险偏好会影响海外资金流入香港的节奏。但是南下资金已经逐步掌握港股核心资产的定价权。香港近年持续上市的中国新经济类公司,也对南下资金形成吸引力。近期因为部分事件性冲击部分中资龙头股估值被压制历史最低水平,更大地吸引了部分大陆资金南下。

资本市场在今年特殊的全球流动性大环境下将依然会延续抱团效应,核心资产的集聚仍将是今年的主题。在这种大背景之下,不同市场的价值洼地和稀缺核心资产的估值会逐步被发现、修复和抹平。

(文章来源:吴雅楠)

每日优选

先锋汇盈纯债,以高评级债券持仓为主,注重投资安全;采用子弹型操作策略,进行久期合理匹配。

先锋量化优选混合,通过基本面和模型精选个股,兼顾成长股与蓝筹股,控制回撤,追求基金资产的长期超额回报。

先锋聚元,把握市场脉搏,保持策略机动灵活,兼顾成长股与蓝筹股,控制回撤,追求基金资产的长期超额回报。

先锋日添利A,日日添收益,轻松又惬意。