来源:华润元大基金

美债收益率飙升触发股市恐慌

A股抱团股继续杀跌

01/ 股市一周综述

看行情

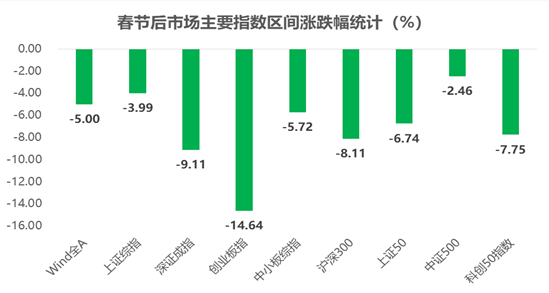

牛年A股市场走势并不太平,调整来得有些突然和猛烈,不少人只猜中了故事的开头,却没猜中结尾。春节假期归来后A股的主基调是机构抱团权重股的大面积杀跌和市场风格的快速切换,市场也由节前的“二八分化”快速切换至节后的“八二分化”,具体表现为基金重仓指数接连重挫和代表中小市值特征的中证1000指数的逆势走强。

从本周市场的表现看,机构抱团股延续杀跌的势头,市场陷入深度调整。截至周五收盘,本周Wind全A累计下跌5.92%,上证指数下跌5.06%,深证成指下跌8.31%,创业板指重挫11.30%,沪深300指数下跌7.65%,科创50指数下跌7.17%。尤为需要重点关注的是,仅春节后短短7个交易日,创业板指数重挫近15%,盘中一度击穿2900点整数关口,最低下探至2887点附近,基本上宣告了创业板高位蓝筹股短期内进入下跌趋势。行业板块方面,食品饮料、生物医药、新能源、光伏等前期强势的高估值板块更是首当其冲,而估值性价比突出的银行、保险、地产及具备涨价逻辑驱动的有色金属、煤炭、化工等顺周期板块则表现相对强势或抗跌。资金方面,北上资金及南下资金均出现持续大幅净流出现象。

近期,有全球大类资产定价之“锚”之称的美债收益率持续大幅飙升是触发本轮全球风险资产陡然转跌的重要导火索。在拜登政府1.9万亿大规模财政刺激计划预期即将落地,市场对通胀预期抬头,美国经济复苏逻辑强化,美国国债收益率持续上升。数据显示,本周10年期美债收益率最高攀升至1.60%以上,外资呈现大幅净流出,加剧了A股龙头公司杀估值压力,基金抱团股出现瓦解,进而冲击A股市场的情绪。

图1:节后创业板指数领跌全市场

资料来源:Wind,华润元大基金研究部

图2:申万低PE春节后逆势走强,高PE指数大幅下跌

资料来源:Wind,华润元大基金研究部

论大势

春节后,受国债收益率大幅上行引发机构抱团大市值个股接连大面积重挫的影响,A股主要指数进入连续下跌态势,市场持续演绎极致分化现象且进入高波动的状态。节前节后市场大小盘风格的扭转,折射出在中美长端国债收益率大幅上行背景下高估值抱团板块和个股面临杀估值的压力。后市来看,在市场经历连续大幅杀跌和情绪面失控过后,我们认为进一步大幅杀跌的可能性有限,甚至短线存在超跌反弹的机会,但市场难言进入稳态,后续大概率将以一种反复且高波动的方式逐步消化市场利空因素,整体以控制仓位为主,谨慎参与抄底。

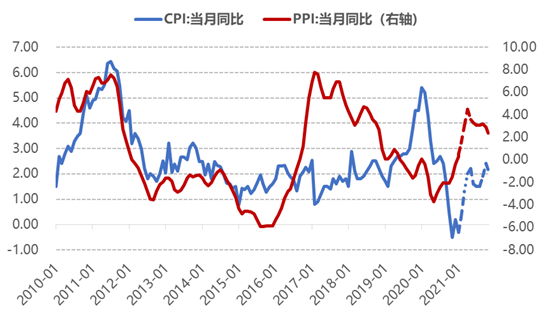

就中期市场走势看,后续国内宏观环境的组合:经济景气回升 + PPI反映的工业品通胀压力上行 + 流动性保持“紧平衡”态势。经济复苏背景下企业盈利将延续改善,而工业品PPI通胀压力回升下流动性难言边际上进一步宽松,甚至有收紧的迹象。对于权益资产而言,宏观剩余流动性缩减下,市场将面临杀估值压力,而企业盈利的延续改善则为市场提供一定的基本面支撑。因而,今年股市的机会主要偏向于结构性,市场极致分化会成为常态,要下调盈利的预期,并重点深挖行业和个股的投资机会。

谈配置

行业及主题配置方面,建议围绕以下四条主线进行布局:

(1)围绕估值具备较大优势板块进行布局,重点关注银行、保险、房地产等行业板块;

(2)经济复苏+涨价顺周期依然是后市主线,可重点关注有色金属、石化及基础化工、农业等板块;

(3)围绕后疫情方向进行布局,可关注传媒、酒店旅游、机场航空、航运等;

(4)围绕两会主题投资机会:

1)科技方向(芯片、信创、人工智能、量子通信等);

2)农业“卡脖子”领域 (种业、转基因技术);

3)官媒、军工、环保、生育(三胎概念)等。

02 / 债市一周综述

资金面观察

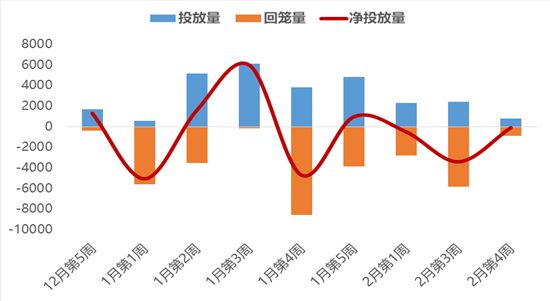

本周(2/20日-2/26日)央行公开市场有900亿元逆回购到期,本周央行累计进行了800亿元逆回购,因此本周净回笼100亿元。下周(2/27日-3/5日)央行公开市场将有800亿元逆回购到期,其中周一至周五分别到期200亿元、100亿元、100亿元、200亿元、200亿元;无正回购和央票等到期。从春节后央行公开市场操作情况看,继上周大幅净回笼3400亿元流动性后,本周继续净回笼100亿。像今年这样节后如此大规模且连续净回笼资金为近几年所罕见,但从资金利率上看,银行间市场资金面宽松不改,流动性整体维持平稳偏宽松局面。

节后央行大连续规模资金净回笼,引发市场对央行货币政策可能收紧的担忧。对此,央行对市场进行预期引导,提示市场对央行公开市场操作应重“价”而非重“量”。从央行公开操作的利率情况看,7天期逆回购利率和MLF利率均没有发生变化,且货币市场短期基准利率DR007始终运行在7天期逆回购操作利率2.20%附近,继续保持平稳。据此来看,央行货币政策取向没有发生实质性变化。我们认为,目前央行对流动性的态度比较明确,目的就是保持市场资金面“不缺不溢”,即市场真正需要资金的时候会及时提供流动性,但资金需求高峰一过便会主动回笼市场多余的流动性,以防范资金过度加杠杆所带来的风险。

图3:今年1月份以来央行公开市场操作情况

资料来源:Wind,华润元大基金研究部

债市观点

受近期全球国债收益率普遍上行及国内央行节后公开市场操作态度的影响,利率债市场情绪依旧偏向于悲观,走势上延续节前大幅调整的态势。目前5年期、10年期国债期货价格已跌破去年9月份以来震荡区间的下沿。目前债市的主要矛盾已由前期关注央行压缩短端流动性,逐步切换至经济复苏+通胀预期升温导致国债收益率上行。

从上半年来看,国内宏观环境的组合:经济景气回升 + PPI反映的工业品通胀压力上行 + 流动性保持“紧平衡”态势。在这样的宏观基本面环境组合下,上半年10年期国债收益率仍有上行空间。1月下旬后,市场过度关注央行短端流动性的缩紧,随着市场识别和适应之后,债市将逐渐切换至关注基本面,我们认为上半年10年期国债收益率仍有上行空间,存在上摸3.50%的空间。具体到利率债操作方面,考虑到上半年10年期国债收益率仍有上行空间,基本面环境对债市整体偏向利空,债市的趋势性交易性机会仍需等待,但可尝试在拉长久期的前提下,关注利率债的配置性机会。

图4:上半年,国内PPI面临大幅上行压力

资料来源:Wind,华润元大基金研究部

风险提示:本材料为华润元大基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。华润元大基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。