来源:洪泰财富

没人能预知未来,我们唯一所熟知的是过去。

洪泰朝闻微报

1. 【港股】印花税利空来袭重创港股。24日午间,香港财政司司长陈茂波宣布,决定提交法案调整股票印花税税率,由现行的0.1%提高至0.13%。利空冲击港股全线大跌,恒指跌近3%,恒生科技指数重挫5.1%,港股通亦出现少有的大幅净流出199.6亿港元。提高印花税不会在短期内就执行,需数月的立法及批准流程,且不排除会有变数。提高印花税将造成交易成本上升,对港股市场盛行的程序化交易影响最为明显,短期打击市场交投情绪,但股票市场的投资价值和长期走势取决于上市公司基本面,情绪消化后长期影响相对不大。历史上,2007年5月30日A股印花税在凌晨调整,导致阶段性暴跌,大盘从4300点跌至3400点,但随后沪指重拾升势上行至6000点以上。

2. 【人民币资产】美元正加速流入中国。人民币自去年5月底以来单边升值,以及中国是2020年经济增长为正的唯一主要经济体,诸多因素提升中国资产对海外资金的吸引力。最新外汇局数据显示,今年1月境外资金净流入约350亿美元,去年12月为930亿美元,累计创下历史最高纪录。其中,债券资产是海外投资者配置的主要方向,1月份,外国投资者持有的中国债券增加340亿美元,12月份则增加250亿美元。

3. 【房价】1月70个大中城市房价涨幅扩大。23日,国家统计局发布2021年1月份70个大中城市商品住宅销售价格变动情况。总体看,1月新建、二手商品房价整体呈现出涨幅扩大的态势。分城市看,新房和二手房价格环比涨幅全线扩大,同比涨幅仅有三线新房有所回落,其他仍以扩大为主。1月初上海、深圳等热点城市的房价快速上涨,是央行在1月下旬流动性政策开始边际收紧的主要原因之一,央行货币政策委员会委员马骏更是直指房地产领域泡沫显现与货币宽松有关。未来针对部分城市房价涨幅扩大的调控政策有可能加码,近期深圳建立二手房“参考价”机制并成为银行放贷参考标准,或将成为其他热点城市的参考。

4. 【ETF】首批四只科创ETF联接基金发售。24日,工银瑞信、易方达、华泰柏瑞、华夏基金4家机构的首批四只科创ETF联接基金发布公告称将于2月24日进行发售。科创ETF联接基金是指将绝大部分基金财产投资于跟踪科创50指数的ETF基金,间接投资于科创50指数,以实现对科创板整体走势紧密跟踪。这意味着没有股票账户的场外投资者也可以便利、低成本的方式投资科创板。

国内市场观察

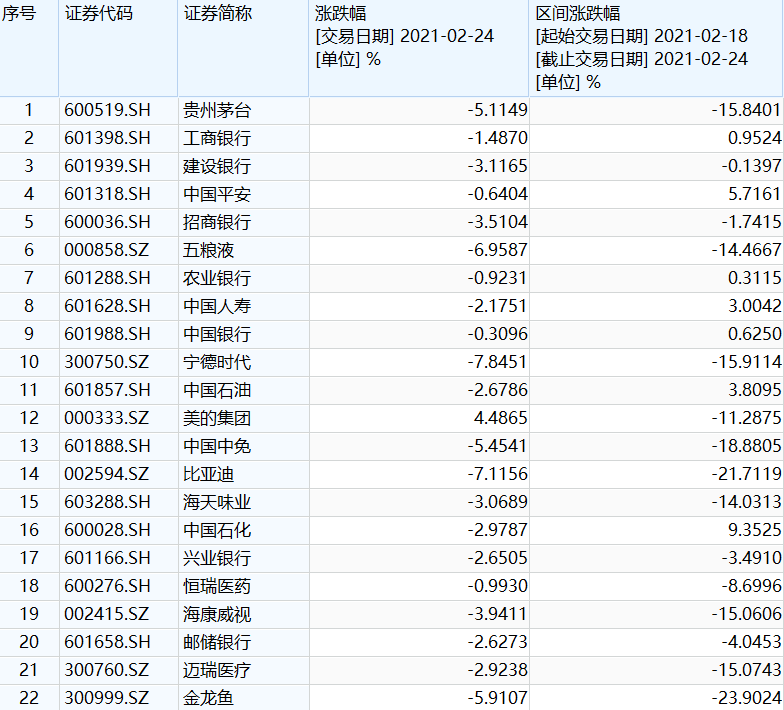

【A股】抱团明星股“踩踏式”跳水

周三两市股指全天单边下行,上证指数最低触及3531点,创业板指击破3000点后回弹,最终低收3.37%,牛年连续5日累挫约12%。机构抱团股大面积跳水,30余只千亿市值股下挫逾5%,泸州老窖跌停,贵州茅台跌5.1%,五粮液跌6.96%,宁德时代、比亚迪跌超7%。

牛年新年后大市值个股涨跌情况(按市值排序)

A股连续两年结构牛市为公募等机构创造丰厚收益,也使“核心资产”类机构抱团股估值高企性价比不再,主流机构对今年收益预期普遍降低且策略趋于谨慎,年后调仓节奏上“抢跑”动作加快,出现抱团股震荡加剧、基金净值回撤现象,而投资者赎回进一步加剧抛售潮,形成“负反馈”。但并不表示“核心资产”抱团将彻底瓦解,基本面优质的A股行业龙头对机构而言仍是具有长期配置价值的稀缺资产,中短期的股价调整或业绩提升均有利于挤压该类品种的估值泡沫。尽管当前市场尚未形成新的资金抱团主线,但在抱团股调整之际,化工商品原材料、金融等顺周期行业,军工行业,半导体科技行业轮动出现逆市走升现象,显示主流机构资金、基金增量资金正在向这些方向调仓。

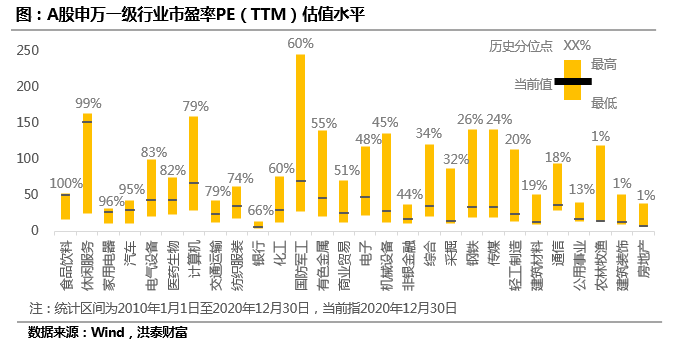

我们在今年上半年的资产配置策略报告中指出,2021年A股指数拔估值空间限制市场整体表现,市场风格再平衡下行业板块估值极致分化情况或继续收敛,建议投资者从估值水平和景气状况两个角度,寻找有潜力的配置方向,上半年看好顺周期、军工和科技三个方向。同时,在节后多次强调投资者需注意均衡配置应对市场波动风险,包括不同行业间的均衡,以及高估值龙头白马股与低估价值股之间的均衡。

权益类产品配置方面,市场震荡期,追求绝对收益、仓位管理灵活的私募基金配置价值高于公募基金。公募基金配置上,当前建议投资者对于主动管理能力强、行业品种配置更为均衡的优质品种坚持持有,长期收益仍优于直接股票投资。消费、医药和科技仍是我们看好的A股长期投资方向,但消费、医药整体估值水平处于高位,当前环境下对两大行业主题基金、或行业配置比例过高的基金保持观望态度,建议耐心等待充分调整后的新一轮入场时机,科技行业自去年7月后的一轮下调后相对性价比有所提升,可适度加以关注。

延伸阅读:下文节选于洪泰财富《周期四重奏——2021年宏观经济和大类资产配置策略》股票配置观点节选,对基金抱团现象及应对策略做出解释

2020年末A股市场整体距估值泡沫化仍有差距,意味着在政策“不急转弯”大幅收紧情况下,发生系统性风险的概率较低。但两大指数(上证综指、深证成指)经过连续两年大涨已达到历史85%分位数水平,在2021年宏观流动性紧平衡预期下,指数上行空间将限制整体市场表现,微观流动性腾挪继续带动部分行业和个股的结构性行情。

以公募基金为代表的机构偏好主导市场风格,估值低和行业景气度高的行业板块配置性价比高,未来潜在机会更大。公募基金作为市场重要的参与者,由于持仓规模大,其配置风格、持仓变动自然会对市场产生显著影响。以2020年第三季度末公募基金持股3.87万亿总市值计算,公募仓位每变动5%,意味着有超1900亿的资金流入或流出。2019年至2020年公募基金主导市场风格的现象显著,尤其2020年巨量新发基金进一步强化基金重仓股的结构性风格。作为2021年A股市场增量资金的重要来源,公募基金的配置偏好将继续主导市场风格。国内偏股型公募基金中,被动指数型基金占比仅约35%,大部分是主动管理型,主要通过轮动配置景气度相对较高的行业和公司,寻找超额回报的机会。2020年末基金冲刺“业绩排位赛”驱动下,出现基金重仓的消费、新能源车、光伏等行业龙头行情极致化现象,就是该偏好的极端表现。同时,11-12月市场出现部分高估值机构抱团股“崩盘”高位调整现象,意味着过高的估值将更易成为机构调仓时的抛售对象。因此,投资者可以从估值水平和景气状况两个角度,寻找机构认可的潜力行业板块。

……(此处有省略)

当机构抱团的热门行业和板块,如食品饮料、光伏、新能源车等,在高估值极致化后,会产生资金溢出效应,叠加机构主动的调仓换股行为,资金向配置性价比更高的顺周期、科技、军工多个板块流入,使得不同板块间估值极致分化的情况或将持续收敛。

【全球主要市场指数】

>>> A 股 <<<上证综指

3564.08

-1.99%

深证成指

14870.66

-2.44%

创业板指

3007.46

-3.37%

>>> 港 股 <<<恒生指数

29718.24

-2.99%

恒生国企

11509.73

-3.36%

恒生科技

9360.95

-5.10%

>>> 美 股 <<<道琼斯

31961.86

1.35%

标普500

3925.43

1.14%

纳斯达克

13597.97

0.99%

>>> 汇 率 <<<美元指数

90.0435

-0.08%

离岸人民币

6.4477

-0.20%

>>> 债券与商品 <<<

10Y国债期货

96.72

0.02%

COMEX黄金

1804.00

-0.11%

NYMEX原油

63.45

2.89%