来源:东方红资管

2020年是公募基金行业的高光时刻。股票基金、混合基金、债券基金、货币基金以及其他基金在内的基金产品全年平均收益率均为正,其中混合型基金、股票型基金收益居前,全年平均收益率分别达46.67%和42.89%。(数据来源:中国银河证券基金研究中心)

公募基金业绩表现优异,基金发行火热,投资者对于基金行业的关注度越来越高,与此同时投资者的投资预期也不断上升。

投资者的投资行为体现的是其投资预期,合理化的投资预期是投资者获得基金长期收益的前提。然而在现实中,很多投资者对于基金的风险收益预期与产品本身的风险收益属性并不匹配,与资本市场长期环境不符合,在投资过程中容易出现行为偏差或是操作漂移。比如过高的投资预期会导致投资者追涨杀跌、频繁操作,而过低的投资预期则会使得投资者持有基金时间较短。

那么,对于普通投资者而言,合理的基金投资预期应该是什么样的?比如,东方小红的一位朋友近期就在问:

东方小红的朋友

“能不能推荐一只基金,年化收益率超过20%,最大回撤20%以内?”

我们首先先来了解一下国外投资收益率的情况。以权益类投资为例,许多世界级的投资大师例如巴菲特、格雷厄姆在几十年的投资生涯中实现了约20%的年化收益率;先锋领航在1928年成立的第一只基金——惠灵顿基金,在之后的98年时间里保持了年化收益超过13%的业绩。

我们再把目光投向国内公募基金市场。近年来公募基金成为越来越多投资者参与权益市场的重要方式。以普通偏股型基金(A类)业绩指数为例,截至2020年12月31日,过去十五年该指数的年化收益率达到16.52%,过去十年的年化收益率为9.39%。(数据来源:中国银河证券基金研究中心2021年1月1日《中国不同类型公募基金长期业绩评价报告》)

事实上确定投资者合理化的投资预期,核心在于找到基金产品风险与收益的平衡点。为了帮助大家树立正确的投资预期,我们先来了解一下目前市场上公募基金产品的风险收益分布情况。

建立合理的投资预期

高风险未必带来高收益

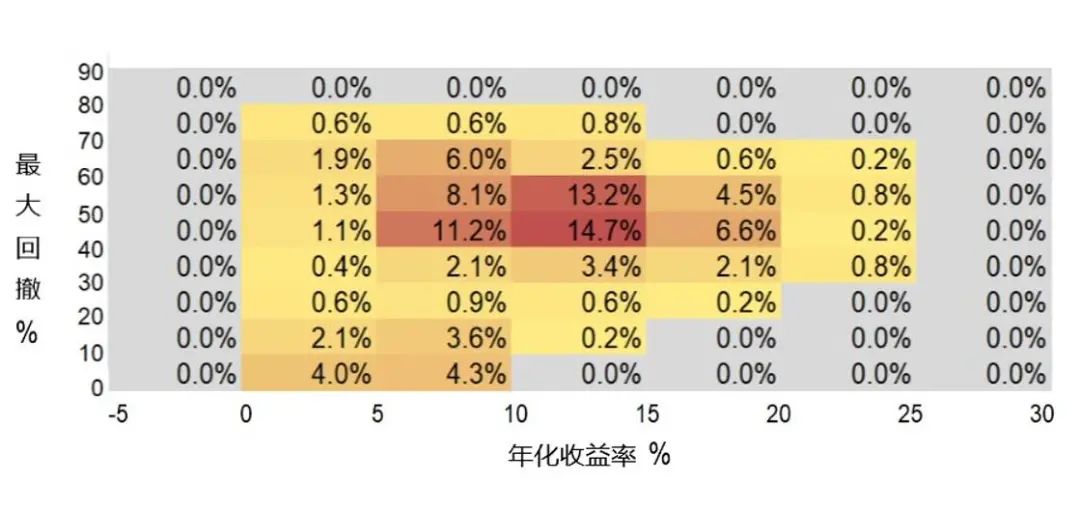

为此,东方小红统计了近10年Wind开放式公募基金(股票型基金、混合型基金、债券型基金)的风险与收益数据,以年化收益率代表基金收益情况,最大回撤幅度代表基金风险情况。在概率分布图中,每一方格内的数值代表了基金年化收益与最大回撤在此范围内的概率,颜色越深的区域表明基金数量占比越大。(统计区间为2010.11.1-2020.10.31)

结果显示,在上述纳入统计的公募基金中,过去十年年化收益率超过20%、同时最大回撤不超过20%的基金几乎没有,也就意味着东方小红的朋友这一基金投资预期从历史情况来看大概率无法实现,与目前市场上公募基金产品的风险收益情况不符。

图表:公募基金产品分布图-年化收益率VS最大回撤 (单位:百分比)

数据来源:Wind, 2010.11.1-2020.10.31, 仅统计成立于2010年11月1日以前成立的Wind开放式股票型基金,债券型基金,混合型基金; 同一只基金仅统计A类份额。

从整体的分布情况来看,全市场的公募基金大致可以分为两个部分,左下角区域大多为债券型基金,风险与收益的分布较为集中,右上角区域大多为混合型基金和股票型基金,风险与收益的离散度相对更大。

如果仅看年化收益率,在成立10年以上的公募基金中,基金年化收益率处于5%-15%之间,是投资者最有可能实现的基金预期收益区间,在全部基金产品中占比72.2%。

假设我们同时考虑风险与收益,满足年化收益在10%-15%之间并且最大回撤在40%-50%之间的基金占总数的14.7%,在所有区间中占比最高。这意味着如果我们投资开放式基金的收益预期是连续十年年化收益达到10%-15%,那么在此期间要承受住40%-50%短期亏损的概率就大大提高了。

不同基金分类的风险收益中枢

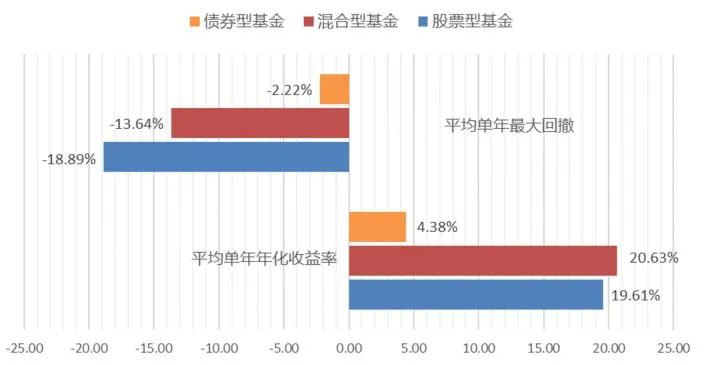

为了了解各个类型基金的风险收益中枢值,我们基于公募基金一级分类统计了2017年-2020年三类基金的平均单年最大回撤与平均单年年化收益率。其中,债券型基金平均单年年化收益为4.38%,平均单年最大回撤-2.22%。而混合型基金和股票型基金的平均单年年化收益率在20%左右,平均单年最大回撤在-20%以内。

数据来源:Wind, 2017.1.1-2020.12.31,同一只基金仅统计A类份额,仅统计成立于2017年1月1日以前的Wind开放式股票型基金,债券型基金,混合型基金。

如果将不同类型的基金放在一起进行横向比较,在三种基金类型中,混合类基金相较于股票型基金有更好的风险收益比,平均单年年化收益率更高,平均单年最大回撤更小,更适合普通投资者持有。

虽然在风险提示中我们经常会被提示,混合型基金的预期风险与收益高于债券型基金,低于股票型基金。但是从历史平均数据来看,混合型基金的风险与收益更接近于股票型基金,而显著区别于债券型基金。

综上所述

对于普通投资者而言,秉持合理的基金风险收益预期至关重要:

首先,基金产品类型应该与投资者的风险收益预期相匹配。对于在全市场中选择基金的投资者而言,如果期待的是获得10%以上的年化收益率且能够承受20%以内的单年最大回撤,那么可以考虑投资混合型基金或股票型基金;相反,如果风险承受能力较低,且对于收益的预期是跑赢通胀或者保本,那么债券型基金是更适合你的基金类型。

其次,合理的预期收益建立在长期的基础之上,短期不现实的投资预期可能会影响投资者的投资行为并造成损害。例如很多投资者在挑选基金时可能会看到基金排行榜中短期上涨50%,70%甚至是翻倍的基金,所以将自己的投资预期设定在这个范围内,事实上类似这样的基金在市场上并不多且更迭频繁。一旦投资者用这样的投资预期来挑选并管理自己的基金,那么大概率会执行较高风险的投资行为,最终实现预期的概率很低,甚至还可能带来损失。

投资是平衡风险与收益的艺术,也是概率与胜率之间的平衡。建立合理的投资预期是投资的首要原则,在此基础上投资者如果选择进行单次博弈势必会存在一些不确定性,但随着持有时间拉长,不确定性就会逐步变成确定性。

总结来看,长期持有与投资预期相符的基金产品,是获得更高收益与投资胜率的必备条件。

风险提示:本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不代表未来表现,基金管理人管理的其他基金的业绩不构成特定基金业绩的保证。基金投资需谨慎,敬请投资者注意投资风险。投资者欲了解基金的详细情况,请于投资基金前应认真阅读基金的基金合同、更新的招募说明书等法律文件以及相关业务公告。敬请投资者关注适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买风险等级相匹配的产品。